- 保険

- 生命保険

貯蓄型の生命保険がおすすめな人は?貯蓄型のメリットと保険の選び方を解説

貯蓄型の生命保険って?

貯蓄型と掛け捨てはどっちがいいの?

生命保険を選ぶ時、貯蓄型か掛け捨て型が良いのか迷う人も少なくないですよね。

今回は、貯蓄型の生命保険の概要やメリット、貯蓄型保険をおすすめしたい人を解説します。

どの生命保険に加入するか迷っている人はぜひ参考にしてください。

この記事の監修者

-

有岡 直希

有岡 直希ファイナンシャルプランナー

大学卒業後、Webマーケターを経て外資系生命保険会社に転職。 個人のライフプラン・コンサルティングに携わり、顧客のニーズと社会保障制度を加味した論理的な提案に定評あり。 各生命保険商品を徹底的に分析し、価値ある商品の選別と保険の効果を高める活用法を提案します。- <保有資格>

- AFP、2級ファイナンシャルプランニング技能士

- この記事の編集者

- 最新記事

- グッドカミング編集部

- グッドカミングは、保険/資産運用/将来設計/投資など「お金」の悩みを解決するWebメディアです。ファイナンシャルプランナーが記事を監修し、情報の信頼性を担保。様々な経歴のライターが、自身の経験やお金に悩む人の体験談を基に記事を執筆しています。

- LINEポケットマネーとは?LINEでお金を借りる方法を知り賢く活用しよう 2025.09.01

- 任意整理でエポスカードはどうなる?任意整理するか悩んだら早めの対処がカギ 2025.04.23

- 債務整理をするのはクズじゃない!債務整理の正しい知識と前向きな考え方 2025.04.23

この記事の目次

貯蓄型の生命保険とは?

貯蓄型保険とは、「保障」と「貯蓄」の性質を併せ持った保険商品で、主に以下のような生命保険があります。

・終身保険

・養老保険

・学資/こども保険

・個人年金保険 等

『積立型保険』とも呼ばれ、支払った保険料の一部が積立てられ、運用される仕組みです。

解約時や満期時に「解約返戻金」や「満期保険金」などのまとまったお金を受取れます。

契約解約時に契約者に支払われるお金のこと。金額は、主契約・特約の種類、契約年齢、性別、経過年月数、保険料払込月数などによって異なる。

貯蓄型の生命保険の主な種類

貯蓄型の生命保険はさまざまありますが、ここでは代表的な4つの保険をご紹介します。

現在、加入を検討している人はぜひ参考にしてください。

✅養老保険

✅学資/こども保険

✅個人年金保険

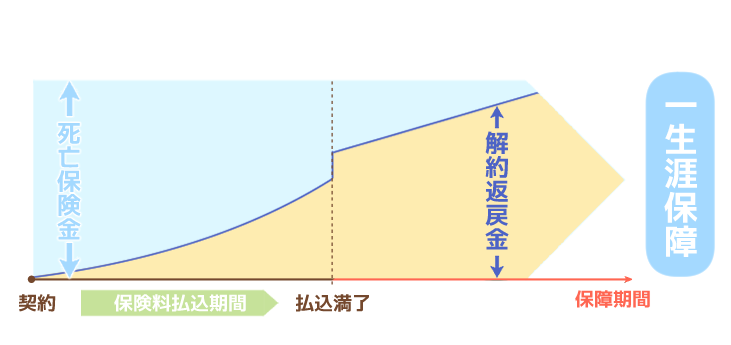

終身保険

終身保険とは、被保険者が死亡または高度障害になった時にお金が受け取れる保険で、保険料は一生涯変わりません。

掛け捨て型と比較すると保険料は高めですが、契約途中で解約しても解約返戻金が受け取れ、満期はなく保険料払込期間が終わっても保障は一生涯続きます。

終身保険には大きく分けて3つの種類があるので、自分のライフスタイルに合った保険を選びましょう。

保険料が比較的高めですが、解約時の解約返戻金が払い込んだ保険料を上回ることもあるので貯蓄性の高い保険と言えます。

払込が完了しない限り、解約返戻金が低いままなので払込期間中に解約してしまうと大きく元本割れするケースもあります。

万が一、契約後一定期間内に死亡してしまった時は、保険金ではなくこれまで払い込んだ保険料が返還されます。

通常の終身保険よりも加入の基準が緩和されているので、保険料が比較的高めです。

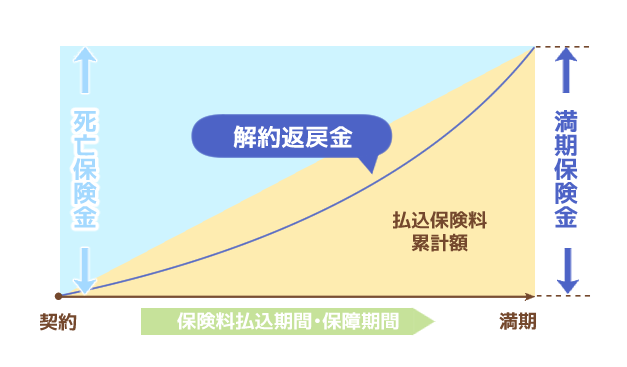

養老保険

養老保険とは、保険期間内に死亡した時は死亡保険金、満期時に生存していた時は満期保険金と、加入すれば何らかの形で保険金を受け取れる保険です。

契約期間は10年・20年など一定期間で定められていて、まとまったお金が欲しいときを満期に設定する人が多いようです。

他の保険と比べると保険料が高めで、満期保険金をもらうと保障も終了しますが、年金型で受け取れる商品もあります。

分割にするともらえる総額が増えるので、比較して自分に合ったタイプを選びましょう。

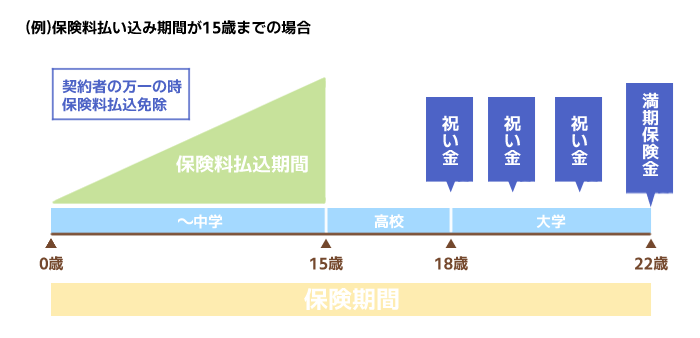

学資/こども保険

学資保険は、将来の子どもの教育資金を貯めるための保険で、子供が所定の年齢に達すると、保険金や祝金などを受け取れます。

学資保険の多くは、契約者(一般的に親)が死亡または高度障害状態になった際、それ以降の保険料の払い込みが免除される保険料払込免除特約も付帯できます。

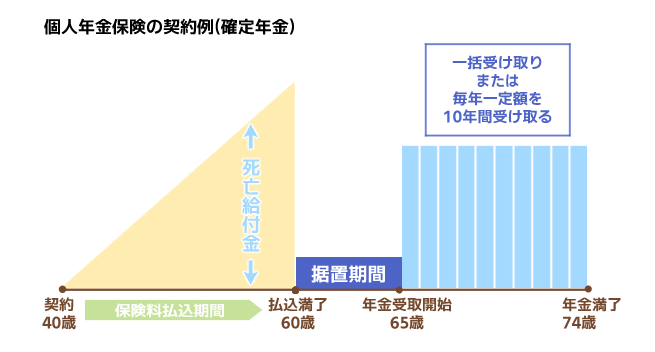

個人年金保険

個人年金保険は、国民年金・厚生年金などの公的年金とは別に老後の年金を準備できる貯蓄型保険。

保険料払込期間中に万が一のことがあった時は死亡給付金、契約時に定めた受取期間になったら年金を受け取れます。

個人年金保険は、生命保険料控除を上限まで利用していても、さらに個人年金保険料控除が適用されるので、貯蓄しながら住民税や所得税が軽減できます。

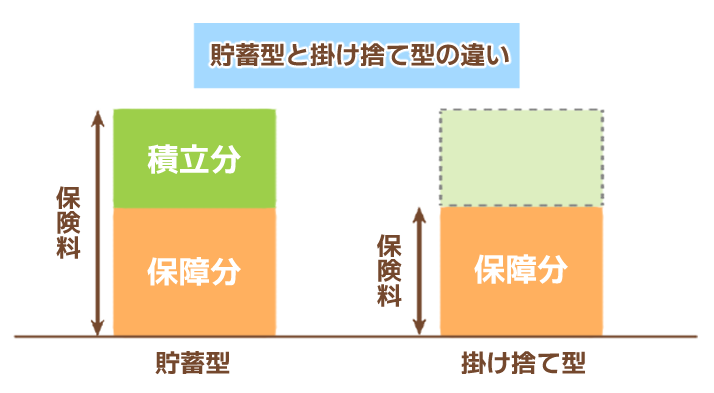

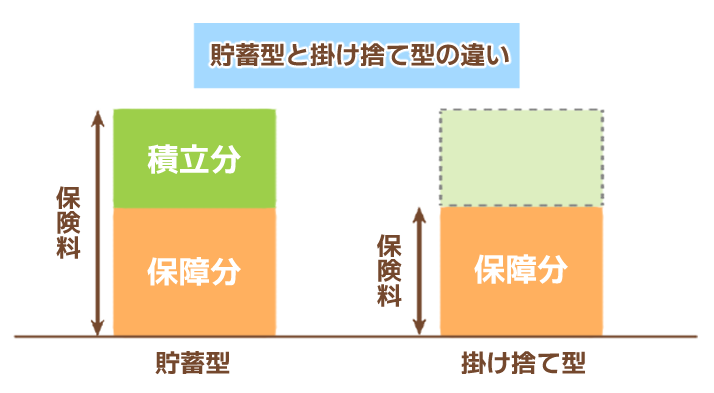

貯蓄型と掛け捨て型の違い

貯蓄型保険と掛け捨て型保険の大きな違いは、保険料と満期保険金や解約返戻金の有無です。

| 貯蓄型 | 掛け捨て型 | |

|---|---|---|

| 保険料 | 掛け捨て型より高くなりやすい | 貯蓄型より安くなりやすい |

| 満期保険金 | あり (有期型のみ) |

なし |

| 解約返戻金 | あり | なし (あっても少額) |

| 主な 保険の 種類 |

終身保険/養老保険/学資保険/個人年金保険 等 | 定期保険/医療保険/がん保険/収入保障保険 等 |

| 契約更新 | なし | あり |

掛け捨て型保険は、毎月の保険料がお手頃な分、保障期間は一定期間のみで満期保険金は基本的にありません。

貯蓄型保険は、払込期間終了後に解約返戻金の金額が払った保険料を上回るケースもあるため、万が一に備えながら資産形成もできます。

一定期間手厚い保障が欲しい方は掛け捨て型、万が一に備えて保障と貯蓄がしたい方は貯蓄型が向いているでしょう。

貯蓄型の生命保険のメリット

貯蓄型の生命保険には、以下のようなメリットがあります。

✅保険料が掛け捨てにならない

✅資産形成の手段に活用できる

✅契約者貸付制度や自動振替貸付を利用できる

保険料が掛け捨てにならない

貯蓄型の生命保険は、保険料が掛け捨てにならない点が大きなメリットと言えるでしょう。

加入のタイミングや契約期間にもよりますが、保険期間中に解約しても「解約返戻金」として保険料の一部が返ってくるのが一般的。

養老保険や学資保険などの保険は満期を迎えた時に「満期保険金」が受け取れます。

資産形成の手段に活用できる

貯蓄型の生命保険の満期保険金や解約返戻金は、教育資金や老後資金などに活用できます。

生命保険文化センターの「ライフマネジメントに関する高齢者の意識調査」によると、51.3%の人が「生命保険(個人年金保険を含む)」で退職後の生活資金を準備していると回答しました。※1

貯蓄型の生命保険に加入すれば、保障だけでなく毎月一定額を貯蓄できるので、貯金が苦手な人や万が一の時の保障と資金も一緒に備えたい人に向いているでしょう。

契約者貸付制度や自動振替貸付を利用できる

貯蓄型の生命保険の種類によっては、契約者貸付や自動振替貸付などの制度を利用できます。

契約者貸付制度とは?

解約返戻金の一部を保険会社から借り入れできる制度。※返済義務があり、商品によっては利用できないケースも。

自動振替貸付とは?

解約返戻金の範囲内で、保険会社が自動的に保険料を立て替えることで保険を継続できる制度。※解約返戻金を上回ると保険料の立て替えができなくなるので注意。

利用条件はありますが、まとまったお金が必要になった・何らかの理由で保険料の支払いが難しくなった時でも安心です。

貯蓄型の生命保険のデメリット

貯蓄型の生命保険に加入するメリットをご紹介しましたが、デメリットもあります。

✅掛け捨て型と比べて保険料が高くなりやすい

✅解約のタイミングによっては元本割れになる

掛け捨て型と比べて保険料が高くなりやすい

貯蓄型の生命保険の保険料には、保障のための費用の他に契約者にお金を払い戻すための積立金も含まれています。

積立分がプラスされるので、掛け捨て型の保険と比較すると、保険料が高くなりやすいです。

解約のタイミングによっては元本割れになる

貯蓄型の保険は、契約してからある程度の期間が経過しないと、支払ってきた保険料を解約返戻金が上回るケースはありません。

貯蓄型保険は将来的に受け取れる金額が決まっているので、インフレが起きると資産価値が目減りする可能性もあります。

通貨の価値が下がって、物の値段が上がり続ける状態を指します。

【例】通貨の価値が下がると、これまで100円で買えていたパンが、110円出さないと買えなくなる。

他の金融商品との組み合わせも検討

貯蓄型保険は解約時や満期時にお金が受け取れますが、突然まとまったお金が必要になった時に対応しきれません。

将来に向けての貯蓄を保険だけに頼るのはかえってリスクが高いケースもあるので、保険だけでなく他の金融商品との組み合わせも検討しましょう。

貯蓄型保険をおすすめしたい人・おすすめしにくい人

ここでは、貯蓄型保険をおすすめしたい人・おすすめしにくい人をそれぞれ解説します。

貯蓄型保険をおすすめしたい人

貯蓄型保険は、以下のような特徴に当てはまる人に向いているでしょう。

・将来に向けて貯蓄しておきたい人

・コツコツとした貯金が苦手な人

貯蓄型保険の大きな魅力は貯蓄性で、保障を得ながら同時に資産形成ができます。

掛け捨て型保険はもったいない・長期的な保障が欲しいと感じる方には、解約返戻金等がある貯蓄型保険がおすすめです◎

貯蓄型保険をおすすめしにくい人

貯蓄型保険をおすすめしにくい人の特徴は以下の通り。

・万が一の事態(病気など)に備えたい人

・ライフプランに合わせて保険の見直しをしたい人

貯蓄型保険は短くても5年、基本的には10年以上の長期契約をする必要があります。

そのため、転職や結婚・出産などのライフプラン合わせて保険の見直しをしたい人には不向きです。

保険料をなるべく安く抑えたい人にとって、掛け捨て型保険と比べると月々の負担が大きく感じてしまうでしょう。

貯蓄型保険のおすすめな選び方

保険の加入目的を明確にする

自分の現在の収入やライフステージから、なぜ貯蓄型保険に加入する必要があるのかを明確にすれば、目的に合った保険を選べます。

将来必要になるお金がどれくらいになるか分からない・ライフプランの立て方が分からない方は、ファイナンシャルプランナーに相談するのもおすすめです。

保険の返戻率をチェックする

貯蓄型保険を選ぶ時は、払い込んだ保険料に対して受け取る満期保険金や解約返戻金の割合(返戻率)をチェックしましょう。

例えば、払い込んだ保険料の総額が100万円、返戻率が110%だった場合、満期には110万円を受け取ることができます。

返戻率が高ければ、効率よくお金を積み立てられるので、それぞれの返戻率を比較して保険を選ぶのがおすすめです。

専門知識がある人のアドバイスを参考にする

貯蓄型保険は、医療保険等に比べると聞きなれない言葉が多く、返戻率やライフプランを含めた試算やプランニングをする必要があります。

自分に合った貯蓄型保険が分からない人や保険の内容をしっかり比較してから選びたい人は、ファイナンシャルプランナー等のオンライン相談や対面相談を利用してみましょう。

将来に備えるなら貯蓄型保険がおすすめ

貯蓄型の生命保険は、「保障」と「貯蓄」の性質を併せ持った保険商品です。

解約時や満期時に「解約返戻金」や「満期保険金」などのまとまったお金を受取れるので、将来に備えたい人や保険料が掛け捨てになるのはもったいないと感じる人におすすめ。

自分に合った保険が分からない人やしっかり比較してから選びたい人は、ファイナンシャルプランナー等の専門知識がある人のアドバイスを参考に、加入するか検討してみてくださいね。