- 保険

- 生命保険

脳梗塞は生命保険に加入できない?脳梗塞でも加入できる保険や公的保障を徹底解説

『脳梗塞が加入できる保険は?』

令和元年で78万6,000人。(引用:千葉県庁)

脳卒中患者の約7割を脳梗塞患者が占めていると判明しました。

今回は脳梗塞だと生命保険に入りにくい理由や、脳梗塞に罹患した後でも加入しやすい生命保険、脳梗塞が頼れる公的保障について解説します。

脳梗塞をきっかけに生命保険への加入を検討し始めた方や、そのご家族は必見です。

この記事の監修者

-

有岡 直希

有岡 直希ファイナンシャルプランナー

大学卒業後、Webマーケターを経て外資系生命保険会社に転職。 個人のライフプラン・コンサルティングに携わり、顧客のニーズと社会保障制度を加味した論理的な提案に定評あり。 各生命保険商品を徹底的に分析し、価値ある商品の選別と保険の効果を高める活用法を提案します。- <保有資格>

- AFP、2級ファイナンシャルプランニング技能士

- この記事の編集者

- 最新記事

- グッドカミング編集部

- グッドカミングは、保険/資産運用/将来設計/投資など「お金」の悩みを解決するWebメディアです。ファイナンシャルプランナーが記事を監修し、情報の信頼性を担保。様々な経歴のライターが、自身の経験やお金に悩む人の体験談を基に記事を執筆しています。

- LINEポケットマネーとは?LINEでお金を借りる方法を知り賢く活用しよう 2025.09.01

- 任意整理でエポスカードはどうなる?任意整理するか悩んだら早めの対処がカギ 2025.04.23

- 債務整理をするのはクズじゃない!債務整理の正しい知識と前向きな考え方 2025.04.23

脳梗塞だと生命保険に入れない?

脳梗塞になってしまうと、予後にどれくらい回復するかでライフプランに様々な影響が生まれます。

脳の細胞は、突然血流が止まると数時間以内に完全に死んでしまい、再生は困難なため、一旦脳梗塞を起こすと重大な後遺症が残ったり、生命に関わることもあります。

引用:町田市民病院/脳梗塞

脳梗塞を起こした後の生活様式は回復の度合いによって様々となるため、保険加入においても状況に合わせた対応がとられているようです。

加入を断られる保険もある

脳梗塞となったあとの病状やそれ以外の要因で生命保険に加入できないケースもあります。

生命保険は加入者が保険料を出し合い相互に保障し合う制度。

なので、はじめから健康状態が芳しくない人や危険度の高い職業に従事している人と、それ以外の人たちの公平性を保つため、契約に様々な条件を設け、加入したい人には告知義務を課しています。

契約にあたって契約者または被保険者は、過去の傷病歴(傷病名・治療期間等)、現在の健康状態、職業などについて、告知書や生命保険会社の指定した医師の質問に、事実をありのまま告げる義務(告知義務)があります。

引用:告知義務

▼告知義務違反があったらどうなる?

告知義務は主に健康状態・傷病歴・職業などに発生。

・事実と異なる告知をする

契約・特約が解除され保険金や給付金が受け取れなくなります。

また、保険契約の担当者が告知について以下のような指示をする例もあります。

・特定の告知をするよう指示した

しかし、指示に従って告知を控えたりすると加入自体はできても真実が発覚した際に告知義務違反として契約解除される可能性も。

告知内容について、もし担当者から指示があっても『事実を告げない』『虚偽の申告をする』ような形では契約しないようにしましょう。

他にも告知をする時に気を付けたい事項がいくつかあります。

傷病歴により契約時に特別な条件が付きそうな心配がある人は健康状態・過去の傷病歴に関する告知が不要な生命保険や、傷病歴があっても契約しやすい生命保険を選ぶのがおすすめです。

※特定部位不担保とは…

例えば…

3年前に胃かいようで入院したが、現在は完治しているという人に対して、特約は付けられるが、「胃」の病気で入院した場合は、入院給付金や手術給付金を契約時から一定期間内は支払わないというように、身体の一部分(部位)を特約の対象から外す(不担保にする)方法です。

引用:生命保険に関するQ&A

また、生命保険会社指定の嘱託医以外にした告知は義務を果たせていません。

つまり、営業職員や保険代理店の担当者、生命保険面接士などに健康状態や傷病歴を告知していても告知義務とは無関係となります。ご注意ください。

断る理由は健康リスク以外もあり得る

脳梗塞であっても加入できる保険商品はありますが、それ以外の条件を満たしていなければ脳梗塞であったかに関係なく加入を断られるでしょう。

脳梗塞をきっかけに保険加入を検討したなら、加入を断る理由はさまざまであると念頭に置きつつ、一度申し込んでみるのも良いでしょう。

脳梗塞から回復していても告知は必要

脳梗塞を発症したけれど回復していて、現状健康に問題はない人でも告知が必要な保険もあります。

加入時の事前告知で必ず伝えておきましょう。

もし告知せず隠して加入したのが発覚すると、違反とみなされ契約を解除される恐れも。

保険加入を検討中なら告知義務は果たせるよう、健康状態を把握しておきましょう。

脳梗塞でも加入しやすい保険

-

脳梗塞でも入りやすい保険としては

- 引受基準緩和型の生命保険

- 無告知型の生命保険

ただし、それらは保険料が割高になるうえ、脳梗塞はその後の回復程度により保険加入の可否が違うので、まず一般の生命保険・医療保険に加入できるか確かめてから検討しましょう。

引受基準緩和型の生命保険

過去3~5年以内に病歴がある人は通常の保険への加入が難しいです。

引受基準緩和型医療保険なら直近の病歴や入院歴があっても加入しやすいでしょう。

「限定告知型保険」「引受基準緩和型保険」「選択緩和型保険」などと呼ばれており、従来の告知・診査を必要とする医療保険に契約できなかった人も、所定の告知項目に該当しなければ一般的に契約できる医療保険です。

引用:健康状態に不安がある人でも、契約できる医療保険とは?

引受基準緩和型医療保険では下記のような項目に告知義務が課せられています。

健康状態に関する告知項目の例

・過去2年以内に入院・手術をした

・過去5年以内にがんで入院・手術をした

・今後3カ月以内に入院・手術の予定がある

・現時点でがん・肝硬変と医師に診断または疑いがあると指摘されている

・現在までに公的介護保険の要介護認定を受けた など。

引用:健康状態に不安がある人でも、契約できる医療保険とは?

病歴により保険加入が難しい人でも加入しやすい引受基準緩和型医療保険ですが、通常の医療保険と比べると保険料が割高になりがち。

引受基準緩和型医療保険への加入を検討している人は、まず通常の医療保険に加入できるのか確認してから申し込みましょう。

引受緩和型の保険では告知の際に以下のような質問例があります。

・直近3ヵ月以内に医師から入院・手術・検査を勧められたか?

・過去2年以内に入院や手術をしたか?

・過去にがんや上皮内新生物の診断歴があるか?

このように引受緩和型保険では限定的な診断歴や入院・通院の状況に関して上記のような『はいorいいえ』で答えられる質問をされるようです。

ランキングは各保険商品の優劣や推奨を示すものではなく、2026年01月01日~01月31日の申込件数、資料請求件数、及びアクセス数に基づいて作成したものです。

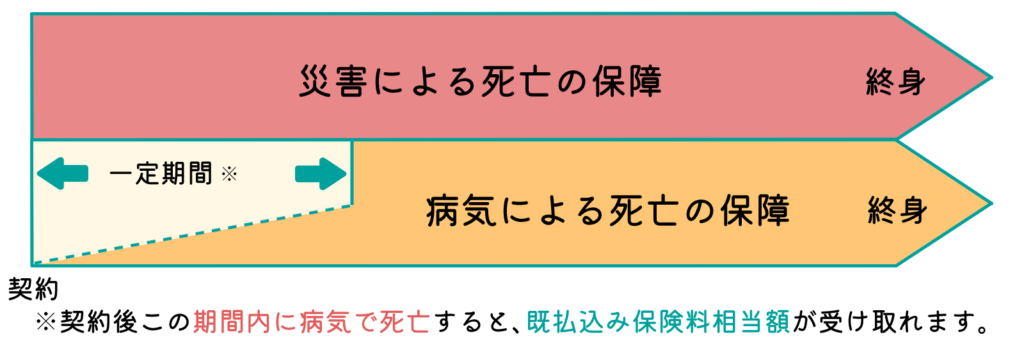

無告知型の生命保険

通常、生命保険を契約する際には、健康状態などに関する告知または医師による診査が必要ですが、この保険では告知や医師による診査は必要ありません。

引用:告知や医師の診査なしで契約できる生命保険とは?

『無選択型』とも呼ばれており、『終身保険』や『個人年金保険』で扱われている形態です。

一般的な保険商品と比べて以下のような違いがあります。

◆無選択型終身保険

契約後2年間など一定期間内に病気により死亡した場合は、死亡保険金ではなく既に払い込んだ保険料相当額が受け取れます。

引用:無選択型保険の特徴

災害死亡だと契約当初から死亡保険金が受け取れるようです。

・死亡保険金

受取額が少額の契約が一般的。

・契約可能年齢

生命保険会社によって異なるが、比較的高い年齢からが多い。

・保険料の払込期間

一生涯に渡って払い込む形式が一般的。

・保険料

診査・告知が必須の保険よりも割高。

また、無告知型・無選択型の保険には医療関係の特約を付加できません。

-

保険料の支払い条件も厳しく、

- 加入から一定期間は保険金が支払われない

- 払い込んだ保険料分しか返ってこない

脳梗塞の治療費はいくら?

脳梗塞になってしまったら入院費や手術費用、薬代、リハビリ料金などがかかります。

●脳梗塞で入院したら…

| 入院日数 | 平均78日間前後 |

|---|---|

| 医療費 | 1,705,590円 |

| 自己負担額 | 511,680円 |

上記はあくまで目安ですが、手術も行うとその医療費もかかりますし、重症度が高くなればその分『入院期間』や『リハビリ期間』が延びていくため、更に費用がかさむでしょう。

しかし、3割負担の医療費を高額療養費制度で抑えても病状や収入によっては困窮する可能性も。

脳梗塞に備えるための保険商品は豊富なので、選べず契約に至らないままになりがち。

商品のなかには備えたい金額に合わせて保険金額を設定し、備えていける商品もあるので『必要保障額で選ぶ』のもひとつの手です。

脳梗塞の公的保障

高額療養費制度

同一月(1日から月末まで)にかかった医療費の自己負担額が高額になった場合、一定の金額(自己負担限度額)を超えた分が、後で払い戻される制度。

引用/全国健康保険協会/協会けんぽ/高額療養費

自己負担額の一定水準は個人の収入により決まり、所得が多ければその分、高額療養費の自己負担額が高くなるようになっています。

たとえば…

・Aさん 年齢:69歳以下 年収1,160万円以上

・Bさん 年齢:69歳以下 年収約370~770万円

両者の医療費がどちらも100万だったら

自己負担額は以下のようになります。

| 支払い 項目 |

Aさんの明細 | Bさんの明細 |

|---|---|---|

| 医療機関窓口での支払金額 (自己負担額) |

1,000,000円 × 0.3 =300,000円 (3割負担) |

1,000,000円 × 0.3 =300,000円 (3割負担) |

| 自己負担限度額 | 252,600円 + (医療費:1,000,000円 – 842,000円) ×1% =254,180円 |

80,100円 + (医療費:1,000,000円 – 267,000円) ×1% =87,430円 |

| 高額療養費で払い戻される金額 | 自己負担額300,000円 – 上限額254,180円 =45,820円 |

自己負担額300,000円 – 上限額87,430円 =212,570円 |

参照:厚生労働省保険局/高額療養費制度を利用される皆様へ

つまり、医療機関の窓口では3割負担分の30万円を支払いますが、自己負担限度額を差し引いた金額が高額療養費制度によって払い戻されます。

69歳以下の方の上限額の所得区分は以下の通り。

| 所得区分 | ひと月の上限額 (世帯ごと) |

|---|---|

| 年収:約1,160万円~ 健保:標報83万円以上 国保:旧ただし書き所得901万円超 |

252,600円 + (医療費-842,000) ×1% |

| 年収:約770~約1,160万円 健保:標報53万~79万円 国保:旧ただし書き所得600万~901万円 |

167,400円 + (医療費-558,000) ×1% |

| 年収:約370~約770万円 健保:標報28万~50万円 国保:旧ただし書き所得210万~600万円 |

80,100円 + (医療費-267,000) ×1% |

| ~年収:約370万円 健保:標報26万円以下 国保:旧ただし書き所得210万円以下 |

57,600円 |

| 住民税非課税者 | 35,400円 |

参照:厚生労働省保険局/高額療養費制度を利用される皆様へ

さらに、高額療養費制度は事前に『所得区分』の認定証を発行してもらえば窓口で支払う費用を高額療養費制度適用後の金額にできます。

傷病手当金

傷病手当金は会社員をはじめとした『健康保険』加入者が支給条件を満たしたら受け取れる公的保障です。

・支給条件

病気・ケガを原因とした欠勤が3日以上続いた

・支給範囲

病気・ケガを原因とした欠勤の4日目以降に対して所定の給付金が支給される

・給付金額

毎年4~6月の平均月収(標準報酬月額)の3分の2

・給付期間

最長1年6か月

支給条件を満たした健康保険加入者であれば、基本的に退職後も継続して給付を受け取れる保障なので病気やケガでの休職が長期に渡った方は申請してみましょう。

▼健康保険加入者以外は公的保障が受けられない

労災保険や傷病手当金は会社員のような企業に属して働いている人が加入する『健康保険』の被保険者が受ける保証制度です。

自営業者やフリーランス、農業従事者として働いている人や、専業主婦や学生、無職の人、健康保険加入者に扶養されていない人など『国民健康保険』の加入者は労災保険や傷病手当金などの保障はされません。

そのため、『国民健康保険』加入者の方が民間保険で精神疾患や、その他ケガ・病気での休職に備えておく必要性が高いでしょう。

障害年金

-

障害年金には

- 障害基礎年金

- 障害厚生年金

- 障害手当金

どの障害年金も給付要件があるため、バセドウ病の診断が下りていても障害等級表に該当しなければ受給できません。

初診日(障害の原因となった病気やけがについて、初めて医師または歯科医師の診療を受けた日)のある病気やけがで、法令により定められた障害等級表(1級・2級)による障害の状態にあるとき支給される年金です。

▼障害基礎年金の受給要件

以下の要件を全て満たしているときに、障害基礎年金が支給されます。

- 障害の原因となった病気やけがの初診日が次のいずれかの間にあること。

・国民年金加入期間

・20歳前または日本国内に住んでいる60歳以上65歳未満で年金制度に加入していない期間- 障害の状態が、障害認定日(障害認定日以後に20歳に達したときは、20歳に達した日)に、障害等級表に定める1級または2級に該当していること。

- 初診日の前日に、初診日がある月の前々月までの被保険者期間で、国民年金の保険料納付済期間(厚生年金保険の被保険者期間、共済組合の組合員期間を含む)と保険料免除期間をあわせた期間が3分の2以上あること。

ただし、初診日が令和8年4月1日前にあるときは、初診日において65歳未満であれば、初診日の前日において、初診日がある月の前々月までの直近1年間に保険料の未納がなければよいことになっています。

また、20歳前の年金制度に加入していない期間に初診日がある場合は、納付要件は不要です。引用:障害基礎年金の受給要件

▼障害基礎年金の支給額

(令和5年4月から)

| 1級 | |

| 67歳以下の方 (昭和31年4月2日以後生まれ) |

993,750円 + 子の加算額※ |

|---|---|

| 68歳以上の方 (昭和31年4月1日以前生まれ) |

990,750円 + 子の加算額※ |

| 2級 | |

| 67歳以下の方 (昭和31年4月2日以後生まれ) |

795,000円 + 子の加算額※ |

| 68歳以上の方 (昭和31年4月1日以前生まれ) |

792,600円 + 子の加算額※ |

| 子の加算額 | |

| 2人まで | 1人につき228,700円 |

| 3人目以降 | 1人につき76,200円 |

引用:障害基礎年金の年金額

子の加算額はその方に生計を維持されている子がいるときに加算されます。

なお、子とは18歳になった後の最初の3月31日までの子、または20歳未満で障害等級1級または2級の状態にある子です。

厚生年金に加入している人が初診日のある病気やけがで、法令により定められた障害等級表(1級・2級)による障害の状態にあるときに支給される年金です。

▼障害厚生年金の受給要件

以下の要件を全て満たしているときに、障害厚生年金が支給されます。

- 厚生年金保険の被保険者である間に、障害の原因となった病気やけがの初診日があること。

- 障害の状態が、障害認定日に、障害等級表に定める1級から3級のいずれかに該当していること。ただし、障害認定日に障害の状態が軽くても、その後重くなったときは、障害厚生年金を受け取ることができる場合があります。

- 初診日の前日に、初診日がある月の前々月までの被保険者期間で、国民年金の保険料納付済期間(厚生年金保険の被保険者期間、共済組合の組合員期間を含む)と保険料免除期間をあわせた期間が3分の2以上あること。

ただし、初診日が令和8年4月1日前にあるときは、初診日において65歳未満であれば、初診日の前日において、初診日がある月の前々月までの直近1年間に保険料の未納がなければよいことになっています。引用:障害厚生年金の受給要件

障害厚生年金の支給額や請求方法、より詳しい受給該当の状態に関しましては日本年金機構の公式サイトをご覧ください。

脳梗塞後も保険加入は可能!公的保障にも頼りつつ治療しよう!

今回は脳梗塞後は保険加入しにくい理由や、脳梗塞でも加入できる保険・脳梗塞の治療費・脳梗塞の公的保障について解説しました。

-

脳梗塞後は公平性のために保険加入しにくいですが、

- 引受基準緩和型の生命保険

- 無告知型の生命保険

脳梗塞でかかる治療費は人によって違いますが、平均的な治療費に合わせて必要保障額を備えていくのもひとつの手。

生命保険で脳梗塞に備えつつ、公的保障も適宜活用しながら生活をやりくりするのが最適でしょう。

ライフプランや保険加入について悩んだらファイナンシャルプランナーに相談してみるのもおすすめですよ!