- 保険

- 学資保険

学資保険の契約者を収入の多い方にすべき理由とは?契約者の選び方を解説

学資保険の契約者は誰にすべき?

専業主婦でも学資保険の契約者になれる?

学資保険の契約者を夫婦どちらにすべきかわからず、悩んでいる人は少なくありません。

本記事では、学資保険の契約者の選び方や学資保険にかかる税金について解説。

悩んでいる人は必見です!

この記事の監修者

-

有岡 直希

有岡 直希ファイナンシャルプランナー

大学卒業後、Webマーケターを経て外資系生命保険会社に転職。 個人のライフプラン・コンサルティングに携わり、顧客のニーズと社会保障制度を加味した論理的な提案に定評あり。 各生命保険商品を徹底的に分析し、価値ある商品の選別と保険の効果を高める活用法を提案します。- <保有資格>

- AFP、2級ファイナンシャルプランニング技能士

- この記事の編集者

- 最新記事

- グッドカミング編集部

- グッドカミングは、保険/資産運用/将来設計/投資など「お金」の悩みを解決するWebメディアです。ファイナンシャルプランナーが記事を監修し、情報の信頼性を担保。様々な経歴のライターが、自身の経験やお金に悩む人の体験談を基に記事を執筆しています。

- LINEポケットマネーとは?LINEでお金を借りる方法を知り賢く活用しよう 2025.09.01

- 任意整理でエポスカードはどうなる?任意整理するか悩んだら早めの対処がカギ 2025.04.23

- 債務整理をするのはクズじゃない!債務整理の正しい知識と前向きな考え方 2025.04.23

学資保険の契約者は誰にすべき?

そもそも学資保険とは

学資保険とは、将来の子どもの教育資金を貯めるのが目的の保険商品です。

だいたい子どもが高校生や大学生になる頃に満期を迎える商品が多く、進学のタイミングに合わせて祝い金や満期保険金を受け取れます。

大学進学などのゴールに向けて保険料を積み立てていく学資保険では、進学のタイミングに合わせて祝い金や満期保険金を受け取れます。

満期を迎えると保険会社から支払われるお金

▼祝い金とは

進学などの節目に積み立てた保険料から支払われる一時金

✅祝い金を受給しつつ満期保険金を受け取る

✅祝い金を受給せず満期保険金のみ受け取る

学資保険の保険金の受け取り方は上記2種類で、祝い金は進学ごとに受給や大学進学時にまとめて受給など時期を選べます。

学資保険の契約者とは

| 契約者 | 保険会社と契約を結んで保険料を支払う人 |

|---|---|

| 被保険者 | 保険の対象となる人 |

| 受取人 | 保険金を受け取る人 |

学資保険では基本的に、

・親権者(原則として親)が契約者

・子どもが被保険者となります。

受取人は親(母親or父親)と子どものどちらを選んでも問題ないですが、受取人が誰かによって課税される税金の種類は変わります。

学資保険は、受け取る祝い金や満期保険金の額によっては税金がかかります。

| 契約者 | 被保険者 | 受取人 | 税金 |

|---|---|---|---|

| 親 | 子ども | 子ども | 贈与税 |

| 親 | 子ども | 親 | 所得税 住民税 |

契約者が親で保険金の受取人も親なら、課税されるのは基本的に所得税。

契約者は親で保険金の受取人を子どもに設定すると、贈与税が課税されます。

贈与税には110万円の基礎控除があるので贈与税の計算をするには、まず基礎控除額を引いていくら保険金を受け取るか計算します。

△基礎控除額110万円=90万円

90万円の贈与に対する税率と控除額を国税庁が発表している贈与税の速算表をもとに確認。

参照:国税庁/贈与税の計算と税率(暦年課税)

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1000万円以下 | 40% | 125万円 |

| 1500万円以下 | 45% | 175万円 |

| 3000万円以下 | 50% | 250万円 |

| 3000万円超 | 55% | 400万円 |

△基礎控除額110万円=90万円

基礎控除後の保険金90万円×税率20%

=18万円 ←課税される金額

もし満期保険金200万円を受け取ると、課税される贈与税は18万円でした。

所得税にも贈与税と同じく特別控除があり、払込保険料総額から50万円を超える満期保険金を受け取らない限り課税はされません。

満期保険金200万円、払込保険料総額を140万円で計算すると下記の通りです。

△払込保険料総額140万円

△特別控除額50万円

=一時所得10万円×1/2

=一時所得の課税金額5万円

一時所得は総合課税の対象なので、課税金額5万円から更に他の所得(給与等)を合算。

一時所得を含めた総合課税対象となる所得の合算した金額に対して、納税額が算出されます。

学資保険の契約者は収入の多い方が◎

契約者は収入の多い方がいい理由

学資保険は、親権者であれば母親or父親どちらが契約者でも構いません。

ただし保険料払込免除特約付の学資保険では、収入の多い方を契約者にするのがおすすめ。

保険料払込免除特約とは

契約者(原則として親)が死亡もしくは高度障害になった場合、以後の保険料を支払わなくても満期保険金を受け取れる保障機能。

学資保険には保険料払込免除特則を付帯できる商品やセットの商品が多く、親権者に万一があっても将来の教育資金を確保できます。

収入の少ない方を契約者にしていて、もし収入の多い方に万一があれば大幅に収入が減っても保険料を支払い続けなければいけません。

学資保険は途中解約可能ですが、加入期間によっては元本割れのリスクがあります。

保険料の中には下記の内容が含まれています。

✅運用や保険金の支払いに充てる純保険料

✅保険会社の経費等を賄う付加保険料

保険会社は支払われた保険料をもとに資産運用をしますが、純保険料の運用益が付加保険料を上回るには一定の期間が必要です。

契約からあまり時間を置かずに保険を解約すると、元本から差し引かれた付加保険料を運用益が上回れず元本割れしてしまいます。

収入以外の学資保険の契約者の選び方

学資保険の契約者:年齢で選ぶ

収入が同じくらいの夫婦なら、年齢の若い方を学資保険の契約者に選びましょう。

年齢が若いと死亡や病気にかかるリスクが低いため、学資保険に限らず生命保険では年齢の若い人の方が保険料は安くなりやすいです。

ちなみに多くの学資保険には年齢制限が設けられていて、一般的に親の年齢は男性55〜60歳・女性60〜65歳を上限としています。

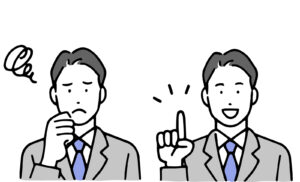

株式会社トイントの調査によると、学資保険加入時の子どもの年齢の割合は下記の通りです。※

学資保険の加入には年齢制限があり、約70%が出生前~1歳までに学資保険に加入しています。

学資保険への加入が遅いと月々の保険料の負担額アップ&返戻率が高くなるので、加入を検討している人は早めに行動しましょう。

学資保険の契約者:性別で選ぶ

多くの保険商品では性別ごとに支払う保険料は異なるので、収入も年齢も同じくらいの夫婦なら性別で学資保険の契約者を選びましょう。

一般的に男性より平均寿命が長い女性の方が死亡リスクが低いとされているため、学資保険では女性の方が保険料は安くなりやすいです。

学資保険の契約者:健康状態で選ぶ

保険料払込免除特約が付帯されている学資保険では、加入する前に契約者の健康状態を告知する義務があります。

もし夫婦どちらかに持病があったり、健康状態に不安があるなら健康な方を契約者に選んだほうがスムーズに加入できるでしょう。

学資保険の契約者に関するQ&A

離婚したら変更手続きは必要?

離婚に伴い、学資保険の契約者や受取人を変更したい人は保険会社に連絡しましょう。

契約者/受取人:父親

被保険者:子ども

親権:母親

→契約者/受取人を母親に変更する

契約者と受取人に設定されている人がそのまま親権を持つなら、特に手続きはありません。

専業主婦でも契約者になれる?

夫の収入等で保険料を支払えるのであれば、専業主婦でも学資保険の契約者になれます。

ただし夫に万一があって収入が大幅に減少しても、保険料払込免除特約は適用されないのであまりおすすめしません。

祖父母でも契約者になれる?

学資保険の契約者は基本的に親権者(原則として親)ですが、祖父母でも契約は可能です。

✅年齢制限のある商品が多い

✅親権者の同意が必要

ただし祖父母が契約者になるには様々な制約があり、中には祖父母と孫の同居や扶養を条件とする商品もあるので契約前に確認しましょう。

学資保険の契約者:まとめ

契約者に万一があった場合、以降の保険料払い込みが免除される保険料払込免除特約を付帯できるのは学資保険の大きなメリットです。

大きなメリットを活かすため、学資保険では基本的に収入の多い方を契約者にしましょう。

どちらを契約者にするか悩んでいる夫婦は、保険のプロに相談してみるのもおすすめです。