- 投資

- 不動産投資

不動産投資で経費計上できる費用は?経費として認められない費用もチェック

不動産投資で経費にできる費用は?

不動産投資でできるだけ税金を抑える方法は?

不動産投資ではより多くの利益を残すために、必要経費を漏れなく計上して課税金額を上げない対策が必要ですが、どこまで経費にできるの?と悩む人も多いですよね。

今回は、不動産投資で経費計上できる費用とできない費用、確定申告が必要なケースなどを詳しく解説していきます。

この記事の監修者

-

板山 翔

板山 翔税理士

平成28年に日本初のオンライン専門の税理士事務所を開業。塾講師歴7年、大手WEBメディアで連載を持つなどの異色の経歴を持つ。5人以下の小さな会社の経営者へ向けて、様々なメディアで情報を発信しており、YouTubeチャンネル「税理士ショウの超わかりやすいビジネスQ&A」は動画30本で登録者4,500人を超えるなど急成長している。- <保有資格>

- 税理士、マーケティングパートナー協会認定パートナー、国際プレゼンスコンサルタント協会プレゼンスコンサルタント3級

- この記事の編集者

- 最新記事

- グッドカミング編集部

- グッドカミングは、保険/資産運用/将来設計/投資など「お金」の悩みを解決するWebメディアです。ファイナンシャルプランナーが記事を監修し、情報の信頼性を担保。様々な経歴のライターが、自身の経験やお金に悩む人の体験談を基に記事を執筆しています。

- LINEポケットマネーとは?LINEでお金を借りる方法を知り賢く活用しよう 2025.09.01

- 任意整理でエポスカードはどうなる?任意整理するか悩んだら早めの対処がカギ 2025.04.23

- 債務整理をするのはクズじゃない!債務整理の正しい知識と前向きな考え方 2025.04.23

この記事の目次

不動産投資におすすめの不動産会社

| RENOSY (リノシー) |

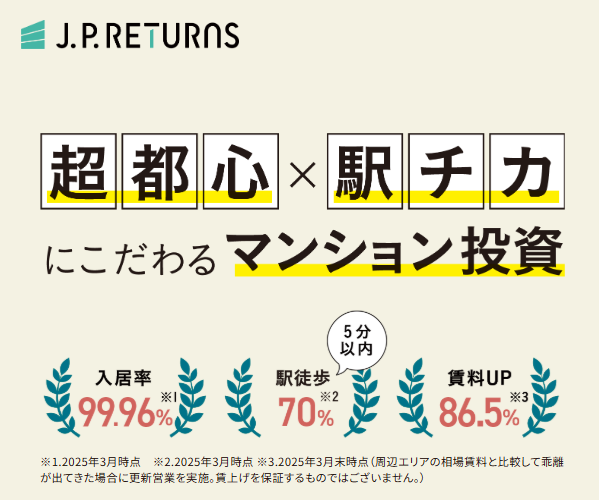

JPリターンズ | |

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 99.6% (2025年10月時点) |

99%以上 (2025年3月末時点) |

| 取り扱い エリア |

東京23区・川崎・横浜・大阪・神戸・京都・福岡・海外 | 東京都心・川崎・横浜・大阪・神戸・京都・福岡 |

| 取り扱い 物件 |

新築・中古マンション、新築・中古アパート、戸建て、オフィス | 中古ワンルームマンション |

| 仲介 手数料 |

なし | なし | 実績 | 不動産投資売上 No.1※東京商工リサーチによる不動産投資の売上実績(2025年3月調べ) |

2022年上期首都圏の投資用マンション供給戸数第1位 |

| 特徴 | 豊富な物件情報から最適な物件を提案をしてくれて、物件の購入・管理・売却まで全て任せられる。年収500万円以上の会社員/公務員/医師/士業の方におすすめ。初期費用は10万円~。※フルローンを組んだ場合に初期費用として1件あたりに発生します。 初回無料WEB面談参加でPayPayポイント5万円分! ※上限・条件あり |

物件選定・管理・売却までのワンストップサービスを提供!仲介手数料は無料・原状回復費はJPリターンズが負担・提携の税理士が確定申告もサポート 面談完了で選べるデジタルギフト最大5万円分! |

| 公式 サイト |

| FJネクスト | 日本財託 | |

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 99%以上 (2023年5月時点) |

99%以上 (2024年3月時点) |

| 取り扱い エリア |

都心エリア/ 神奈川エリア |

東京23区 |

| 取り扱い 物件 |

新築・中古 ガーラマンションシリーズ |

中古の 区分マンション |

| 仲介 手数料 |

あり | なし |

| 実績 | 首都圏の投資用マンション供給ランキング4年連続第1位 | 管理戸数29,000戸以上、オーナー数9,800人以上、入居率99%以上! |

| 特徴 | 専門部署が物件の管理をサポート。好立地の物件に投資可能。 | 500件以上のメディアに掲載。しつこい営業・勧誘なし |

| 公式 サイト |

| シノケン ハーモニー |

トーシン パートナーズ |

|

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 約98.75% (※2024年年間平均/自社企画開発物件) |

99.0% (※2024年度の平均値) |

| 取り扱い エリア |

東京23区/川崎市/横浜市 | 都心エリア/ 神奈川エリア |

| 取り扱い 物件 |

新築・中古 自社のデザイナーズマンション |

新築・中古 自社のデザイナーズマンション |

| 仲介 手数料 |

あり | なし |

| 実績 | 2022年上期首都圏の投資用マンション供給戸数第1位 | 自社ブランドマンション『ZOOM』で11年連続グッドデザイン賞受賞 |

| 特徴 | 頭金0円から始められる。手厚い管理業務代行サービスあり。保証制度が充実。 | 月々1万円から始められる。物件・賃貸管理を任せられる。オーナー専用アプリで簡単管理! |

| 公式 サイト |

| シノケン プロデュース |

|

|---|---|

| 不動産 会社 |

|

| 入居率 | 99%以上 (2025年の年間平均) |

| 取り扱い エリア |

東京・福岡・大阪・京都 名古屋・仙台 |

| 取り扱い 物件 |

新築・中古 自社のデザイナーズアパート |

| 仲介 手数料 |

あり | 実績 | 賃貸住宅に強い建設会社ランキング8年連続No.1! |

| 特徴 | 創業から30年以上の実績あり。少ない自己資金で始められる。サポート体制充実 |

| 公式 サイト |

ワンルームマンション投資

| イー・コネクション | |

|---|---|

| 不動産 会社 |

|

| 入居率 | 99.1%※2024/6/8時点 |

| 取り扱い エリア |

全国(基本都心中心) |

| 取り扱い 物件 |

ワンルームマンション |

| 仲介 手数料 |

– |

| 実績 | 管理物件数2458戸※2024年9/13時点 顧客満足度95% |

| 特徴 | 相談件数5万件突破。業界歴18年の経験豊富なチームの徹底サポート。プレミアム物件のみ厳選 |

| 公式 サイト |

クラウドファンディング型の不動産投資会社

| COZUCHI (コヅチ) |

|

|---|---|

| 不動産 会社 |

|

実績 | 総ファンド数138件/累計投資額約1,183億円の業界No.1の実績! 想定年利回り4~10%、元本割れゼロ、累計応募額3,500億円超え! ※2025年12月末時点 |

| 特徴 | クラウドファンディング型の不動産投資!物件の管理・運用はプロにお任せ!好きなファンドを選んで少額から投資可能。 |

| 公式 サイト |

不動産投資の相談ができるサービス

| おうちのぜんぶ | |

|---|---|

| 不動産 会社 |

|

| 入居率 | 100% (2024年9月時点) |

| 取り扱い エリア |

全国 |

| 取り扱い 物件 |

新築/中古マンション 新築/中古戸建て |

| 仲介 手数料 |

なし |

| 実績 | なし |

| 特徴 | 不動産・住宅に関する幅広い相談が可能。業界経験歴10年以上のコンサルタントのみが在籍。アフターフォロー充実 |

| 公式 サイト |

不動産投資で経費計上できる費用

不動産投資を行う際にかかった費用の多くは経費として計上が可能で、正しく理解して適切に申告すれば節税効果を最大限に引き出せます。

② 物件の管理・修繕費

③ 物件の管理委託料

④ 不動産投資にかかる税金

⑤ 物件にかかる保険料

⑥ 物件の減価償却費

⑦ 司法書士・税理士への報酬金

⑧ 交通費・通信費・交際費

⑨ 投資事業で使用する自動車の費用

①不動産投資ローンの利息

不動産投資をする際に融資を受けた場合、ローンの金利は毎月かかる必要経費として計上できます。

さらに、ローンを組んだ年にかかる手数料も必要経費として計上できるため、融資を受けた年には必ずチェックしておきましょう。

ただし、物件や土地の取得のための金利のうち、使用開始までの部分については物件や土地の取得費に含められます。

また、物件の取得費は減価償却費として経費計上されていきますが、土地の取得費は「価値の下がらない資産を購入した」とみなされるため、減価償却の対象にはならないので注意が必要です。

②物件の管理・修繕費

不動産投資で購入した物件の管理や修繕にかかった費用は経費計上できるため、領収書や契約書などはしっかりと保管しておきましょう。

修繕費を経費として計上する際には、建物や設備の現状を維持するための「修繕費」と、資産価値を増加させるための「資本的支出」とに区別する必要があります。

部屋のクリーニング代や壁紙の交換費、共用部分の清掃やメンテナンス費は修繕費にあたりますが、機能向上が目的の工事や修繕か機能向上かわからない工事のうち60万円以上(または取得費の10%以上)の費用は資本的支出となり、耐用年数に応じた減価償却が必要です。

③物件の管理委託料

不動産投資において、物件購入後に賃貸運用する際には管理会社へ委託するのが一般的ですが、管理委託料は経費として計上できます。

入居者の募集や家賃の回収、建物の維持管理など様々な業務を管理会社に任せられるので、できるだけ手間をかけずに不動産運用をするためには信頼できる管理会社へ管理委託をしましょう。

④不動産投資にかかる税金

不動産投資にかかる各種税金は必要経費として計上できるので、経費計上できる税金を事前にチェックしておきましょう。

● 不動産取得税

● 印紙税

● 登録免許税

● 固定資産税

● 都市計画税 など

不動産投資の事業と直接関係のない個人にかかる住民税などは経費としては計上できません。

⑤物件にかかる保険料

不動産投資用の物件を購入する際には火災保険や地震保険に加入するのが一般的ですが、それらの保険料は経費として計上が可能です。

保険料は契約期間に応じて年ごとに分けて計上するため、10年契約の保険料を一括で支払った場合は毎年1/10ずつ経費として計上します。

なお、社会保険料などの個人にかかる保険料は不動産所得の必要経費には該当しないため計上はできません。

⑥物件の減価償却費

不動産投資で購入した建物や設備は減価償却の対象となるため、購入した年に一括して経費計上せず、物件の法定耐用年数に応じて一定の期間にわたって分割して費用を計上していきます。

物件価格÷減価償却期間=1年で計上する経費

【例】物件価格:5,000万円

減価償却期間:25年の場合

5,000万円÷25年=200万円/年

減価償却とは、長期間にわたって使用ができる高価なものを使用可能年数で分割して計上し、その年に得た利益の総額を減らし、支払う税金を少なくする節税方法です。

法定耐用年数は物件によって違うため、物件購入時にはそれらも計算に含めて投資計画を立てましょう。

⑦司法書士・税理士への報酬金

不動産を収益用に購入した際の不動産登記の手続きを司法書士へ依頼したり、確定申告を行うなどの目的で税理士を契約した場合の依頼料も、不動産収入を得るための必要経費として計上が可能です。

特に、不動産投資の初心者には税金の経費計上が可能かどうかなどの判断が難しいため、経費を漏れなく計上するためには税理士へ依頼するのがおすすめといえます。

⑧交通費・通信費・交際費

不動産収入に関する業務としての出張や物件の視察などの交通費、物件管理などの連絡に必要な通信費、取引先との関係を円滑にするための手土産や打合せ時の飲食など交際費も経費としての計上が可能です。

ただし、プライベートでの利用と区別するために記録や領収書などはしっかりと保存しておきましょう。

頻度が高い、金額が多すぎるなどの場合には税務署のチェックが入るケースもあるため、注意が必要です。

⑨投資事業で使用する自動車の費用

投資物件の管理や運営に使用する自動車のガソリン代や修理費用、駐車場代などは、業務に直接関連する場合は経費として計上が可能です。

業務用に自動車を購入した際の費用は「減価償却費」として経費に含められますが、私的利用が含まれる場合は業務に使用した分だけを経費として申告できるので注意しましょう。

不動産投資で経費として認められない費用

スーツや腕時計など

不動産投資において、不動産会社や管理会社の担当と打合せをするためにスーツを購入しても経費としては計上できません。

スーツだけでなく、ビジネスバッグや腕時計、眼鏡やコンタクトレンズなど、プライベートでも使用できるファッションアイテムは一般的には経費としては認められないため注意が必要です。

ただし、スーツやビジネスバッグでも、100%不動産業務でしか使わないと証明できる場合は経費として認められる可能性もゼロではありません。

個人の福利厚生費

不動産投資は個人事業にあたるため、従業員がいない個人事業主には福利厚生費の計上は認められません。

自分用の旅行費用やスポーツジムの会費など、個人消費と判断される費用については経費計上できないため注意しましょう。

不動産投資で確定申告が必要なケース

給与所得がある場合は不動産所得が20万円を超えると確定申告が必要

給与所得がある場合、不動産所得(不動産投資の総収入金額から必要経費を差し引いた金額)が20万円を超えると確定申告が必要になります。

また、給与所得がない場合、不動産所得などの所得の合計から所得控除を差し引いても所得税の納税が発生する場合は確定申告が必要です。

通常は「白色申告」となりますが、国税庁の認可を受けて「青色申告」をした場合には控除額が増え節税効果が高まるケースが多くなります。

青色申告の場合は、税理士に相談しておくと経費計上の方法や確定申告の手続きについて専門的なアドバイスを受けられるため、安心して申告を進められるでしょう。

20万円以下でも確定申告した方がいいケース

不動産所得が20万円以下の場合や赤字だった場合は確定申告の必要はありませんが、給与所得と損益通算すれば所得税を節税できるケースも。

損益通算とは所得の赤字と黒字を相殺できる仕組みで、不動産所得で発生した赤字を他の所得と相殺すると課税対象額が減り節税効果を得られます。

年収-給与所得控除-(家賃収入-必要経費-減価償却費)=所得額

【例】家賃収入:500万円

必要経費:100万円

減価償却費:700万円

年収:1,500万円(給与所得控除195万円) の場合

500万円-100万円-700万円=-300万円(赤字額)

1,500万円-195万円-300万円=1,050万円(所得額)

上記のように、不動産投資で赤字が発生しても他の所得と損益通算すれば課税対象額を抑えられるので、結果的に節税に繋がる仕組みとなっています。

不動産投資を始める方は、不動産所得が20万円を超えていなくても必要に応じて確定申告を検討してみましょう。

不動産投資は経費計上で利益を最大化させよう

不動産投資で収益を得る際には、運営にかかる様々な費用を経費として計上すれば利益を最大化できます。

経費として認められない費用もありますが、できる限り経費として計上できる費用は記録や領収書を保管しておいて、確定申告時に経費として申告しましょう。

確定申告時には税理士に相談しておくと、経費計上の方法や確定申告の手続きについてアドバイスを受けられるので、安心して申告を進められるのでおすすめです。

これから不動産投資を始める方は、経費として認められる費用を把握し正しく経費計上すれば、投資の成果を最大限に引き出せるでしょう。