- 資産運用

- 不動産投資

不動産投資の仕組みとは?始めるための基礎知識とメリットやリスクを解説!

不動産投資の仕組みって?

不動産投資はどうやって利益を得るの?

不動産投資に興味がある方も多いですが、実際どのように利益を得られるのか、仕組みをしっかりと理解しておくと失敗も防げます。

今回は、不動産投資で利益を得る仕組み、不動産投資の種類や特徴、メリット・デメリットなどを詳しく解説していきましょう。

- この記事の編集者

- 最新記事

- グッドカミング編集部

- グッドカミングは、保険/資産運用/将来設計/投資など「お金」の悩みを解決するWebメディアです。ファイナンシャルプランナーが記事を監修し、情報の信頼性を担保。様々な経歴のライターが、自身の経験やお金に悩む人の体験談を基に記事を執筆しています。

- ツヴァイ・パートナーエージェント比較!最短で成婚できる結婚相談所で婚活 2024.07.26

- ベルロード縁結びサポートの口コミはどう?実際の口コミと利点で婚活成功 2024.07.26

- 個人の転職エージェントとは?大手転職エージェントとの違いと活用法 2024.07.25

この記事の目次

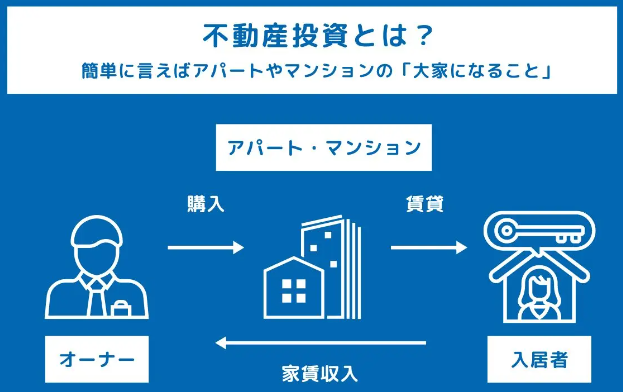

不動産投資とは

不動産投資とは、マンションやアパートなどの不動産を購入後に入居者に貸し出し家賃収入として利益を得る仕組みの投資です。

株やFXなどの投資と比較すると、入居者が定着すれば長期的に安定した収入が見込める点が大きな違いとなります。

賃貸需要の高い人気エリアの物件であれば空室リスクも少ないため、サラリーマンをしながら副業として不動産投資を始める方も多いです。

不動産投資におすすめの不動産会社

| シノケン ハーモニー |

FJネクスト | |

|---|---|---|

| 不動産会社 |  |

|

| 入居率 | 約98% (※2023年の年間平均) |

99%以上 (2023年5月時点) |

| 取り扱い エリア |

東京23区/川崎市/横浜市 | 都心エリア/ 神奈川エリア |

| 取り扱い 物件 |

新築・中古 自社のデザイナーズマンション |

新築・中古 ガーラマンションシリーズ |

| 仲介手数料 | あり | あり |

| 実績 | 2022年上期首都圏の投資用マンション供給戸数第1位 | 首都圏の投資用マンション供給ランキング4年連続第1位 |

| 特徴 | 手厚い管理業務代行サービスあり。保証制度が充実。 | 専門部署が物件の管理をサポート。好立地の物件に投資可能。 |

| 公式サイト |

| 日本財託 | JPリターンズ | |

|---|---|---|

| 不動産会社 |  |

|

| 入居率 | 99%以上 (2024年3月時点) |

99%以上 (2023年3月時点) |

| 取り扱い エリア |

東京23区 | 東京都内 |

| 取り扱い 物件 |

中古の 区分マンション |

中古ワンルームマンション |

| 仲介手数料 | なし | なし |

| 特徴 | 500件以上のメディアに掲載。しつこい営業・勧誘なし | 物件選定・管理・売却までのワンストップサービスを提供 |

| 公式サイト |

不動産投資で利益を得る仕組み

不動産投資で利益を得る仕組みは、主に『家賃収入(インカムゲイン)』と『売買益(キャピタルゲイン)』の2種類に分けられます。

それぞれの詳しい仕組みを見ていきましょう。

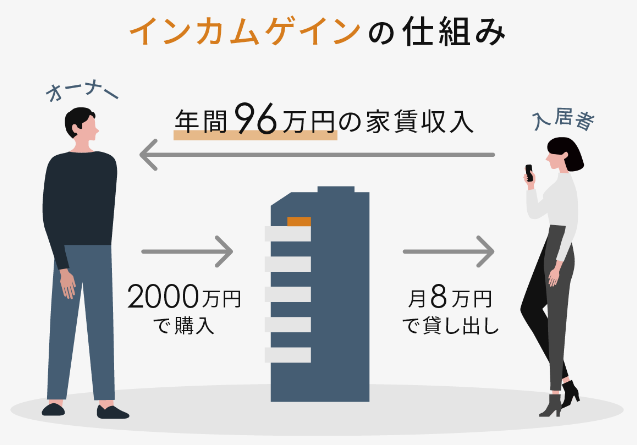

家賃収入(インカムゲイン)

不動産を入居者に貸し出し家賃収入で得られる利益を『インカムゲイン』といいます。

入居者がいる限り家賃として設定した金額が毎月入ってくるので、大きな金額ではありませんが長期間安定して収入を得やすいのが特徴です。

家賃は毎月変わるわけではないため、景気変動の影響を受けにくいのも大きなメリット。

家賃収入と月々のローン返済額・管理費などの差額で毎月の収支が決まるため、ローン完済までのシミュレーションが重要となります。

売買益(キャピタルゲイン)

不動産を購入価格よりも高い価格で売却して得られる利益を『キャピタルゲイン』といいます。

不動産の価格が上り調子のエリアや価格変動が起きやすい時代であれば、不動産売買での利益も得られる可能性が高いです。

しかし、キャピタルゲインは景気の影響を受けやすいため、現在ではリスクの低いインカムゲインでの投資が主流となっています。

不動産投資の主な種類と特徴

ワンルームなどの区分マンション経営

ワンルームなどの区分マンション経営とは、マンションの一室を購入し入居者に貸し出して家賃収入を得る投資方法です。

月々の収入は大きくはありませんが、ローン完済後は長期的に安定した収入が得られます。

また、タイミングを見て売却すれば必要な時にまとまったお金にできるのも利点です。

マンションやアパートの一棟購入よりも初期費用が安く低リスクで始められるので、不動産投資が初めての方にもおすすめと言えます。

マンション・アパートなどの一棟経営

一棟経営は、マンションやアパートを一棟まるごと購入し賃貸経営を行う投資方法です。

区分マンションよりも多くの部屋を貸し出すため大きな収入が見込めますが、その分初期費用が高くなります。

運用する物件数が増えて管理や整備などの負担やリスクも大きくなるので、不動産投資の経験や知識がある方向けの投資方法と言えます。

戸建て経営

戸建て経営は、戸建ての住宅を購入し賃貸経営を行う投資方法です。

単身者向けの区分マンションやマンション・アパート経営とは違い、ファミリー世帯がメインターゲットとなります。

子育て世帯は通学などを考慮して長年住み続ける傾向が強いので、入居が決まれば空室リスクが少ないと言えるでしょう。

ただし、マンションやアパートよりも入居のハードルが高く、物件の維持管理の負担が大きくなるため、不動産投資上級者向けの投資方法となります。

駐車場経営

持っている土地や借りている土地を利用して駐車場を経営するのも不動産投資の手法の一つです。

家を建てるよりも工事の手間も少なく、コインパーキングなど大掛かりな設備も運営会社が負担するケースが多いため、初期費用は安く済みます。

月極駐車場は契約者が決まれば毎月安定した収入が見込め、コインパーキングは交通の便がいいエリアなどでは高い収益を上げられる可能性があるでしょう。

初期費用を抑えて不動産投資を始めたい方におすすめですが、固定資産税の軽減措置が受けられない点は注意が必要です。

不動産投資をするメリット

● 比較的安定した資産運用ができる

● 運用初期は節税効果が期待できる

● 老後の資産形成ができる

● 生命保険代わりになる

● 相続税対策になる

● インフレのリスクにも強い

比較的安定した資産運用ができる

不動産投資は毎月の家賃が収入源となるため、入居者が定着すれば安定的に収入を得られるようになります。

また自己資産が少ない方でも、融資を受けてローンで物件を購入し家賃収入から毎月のローン返済をしていけば少額からでも不動産投資が可能です。

ローンを完済してからは毎月の家賃収入は不労所得となるため、低リスクで将来の資産形成ができるのは大きなメリットといえます。

運用初期は節税効果が期待できる

不動産投資の運用初期には、物件の購入時にかかる不動産取得税や所有権変更の登記費用などの初期費用が発生します。

不動産購入時の諸経費を経費として計上すると、家賃収入よりも経費の方が上回るため赤字となるケースがほとんどです。

しかし、確定申告をすれば不動産所得の赤字は本業の給与所得と相殺が可能なので、赤字が出た分だけ本業の所得税や住民税の徴収額も減額され、結果的に節税効果が得られる場合があります。

老後の資産形成ができる

老後の年金問題などが不安な方も多いですが、不動産投資をすれば将来のための資産形成ができます。

不動産投資は物件が空室にならない限りは家賃収入が入ってくるため、人気エリアや利便性の高い物件など空室リスクの低い物件へ投資すれば長期にわたって安定した収入が期待できるでしょう。

生命保険代わりになる

不動産ローンを組む場合に、銀行や金融機関ではローン契約者が死亡などの理由で返済できなくなるリスクを考慮して『団体信用生命保険』への加入を求めます。

『団体信用生命保険』とは、不動産の所有者が死亡や高度障害などでローンが返済できなくなった場合に降りる保険で、ローン契約者およびその家族(遺族)は残りの返済が免除されます。

ローン返済が残っている状態で万一が起こっても、残される遺族に負債を背負わせずに資産を遺せる点はメリットといえるでしょう。

相続税対策になる

不動産投資で購入した不動産は、同額の現金よりも相続財産としての評価が低いため、相続税を抑えられるケースが多いです。

相続税を抑えられる上に、そのまま継続運用していけば安定した収入源にもなるので、相続する遺族側には大きなメリットとなります。

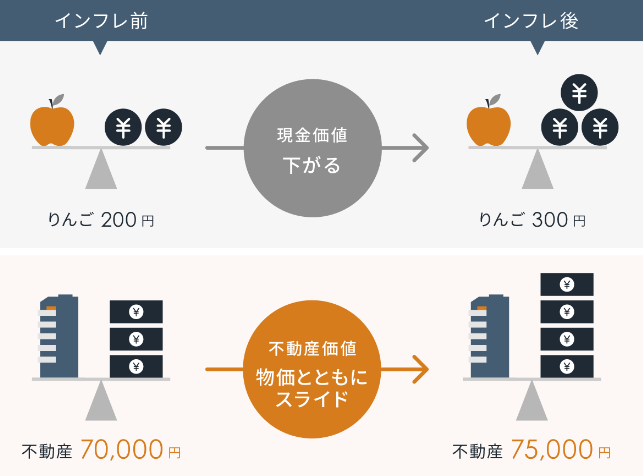

インフレのリスクにも強い

インフレが起きて物価が上昇すると現金の価値が下がりますが、実物資産であるマンションの価値は物価とともに上昇するため、不動産投資は物価変動に強いと言えます。

インフレになると金融機関から借入しているお金の価値も実質的に下がりますが、インフレ時には金融機関はローン金利を上げる傾向があるため返済額が目減りするわけではないので注意しましょう。

不動産投資をするデメリット

● 管理費や運用費がかかる

● 空室になるリスクがある

● 家賃滞納のリスクがある

● 家賃相場が下落する可能性がある

● 災害に見舞われる可能性がある

管理費や運用費がかかる

不動産投資をすると区分マンションや戸建てなどに限らず、管理費や清掃費・修繕費などのランニングコストが継続的にかかってきます。

また、入居者はいなくても毎月のローン返済や固定資産税もかかってくるため注意が必要です。

新築や築浅の物件であれば購入後しばらくは修繕費用は抑えられますが、物件の質を保つためにも信頼して任せられる管理会社を選ぶようにしましょう。

空室になるリスクがある

不動産投資を始めても、入居者がおらず空室期間が長くなると家賃収入がないため、ローン返済にも支障が出る可能性があります。

空室リスクを避けるためにも、物件を選ぶ際には『都市部などの人気エリア』『駅チカで利便性が高い』など、入居希望者が安定する条件で選びましょう。

また、築年数・設備・デザイン性などは物件を選ぶ際に重要視されるポイントでもあるので、定期的な保守や修繕で物件の質を保つのも重要です。

家賃滞納のリスクがある

入居者がいても、家賃を滞納されてしまうと家賃収入が0になってしまうリスクもあります。

最悪の場合は家賃を支払わずに入居者が失踪してしまい、家賃が回収できなくなるケースも。

家賃滞納リスクの対策として家賃滞納保証のある管理会社と提携しておくと、入居者の代わりに家賃を保証してくれるので安心です。※保証割合は管理会社によって異なります。

また、入居審査の際には入居希望者の信用情報や収入状況などをしっかりと確認した上で、支払い方法や遅延時のペナルティなども契約書に明記しトラブルを未然に防ぐようにしておきましょう。

家賃相場が下落する可能性がある

不動産投資した物件は、築年数をかさねるごとに建物自体や設備の経年劣化などにより資産価値が低下していきます。

同じエリア内に新築で同価格帯の物件があった場合は、築年数が経った物件は競争力が弱く家賃を下げざるを得ない状況になる可能性も。

ただし、好条件の立地や管理・修繕の行き届いている物件であれば価値を維持できる場合もあるため、入居者が途切れないような物件選びと管理が重要です。

災害に見舞われる可能性がある

不動産投資では、火災や地震・台風などで物件が大きなダメージを受ける可能性もあります。

比較的新しいマンションであれば耐震性や耐火性が向上していますが、自然災害の規模は予測が難しいのが実状です。

万一に備えて火災保険や地震保険に加入しておいたり、ハザードマップで物件エリアの災害リスクを把握しておきましょう。

火災保険:火災や落雷、爆発、台風や豪雨による水災などで損害した建物や家財 等

地震保険:地震や噴火、津波、地震による火災などで損害した建物や家財 等

不動産投資が向いている人の特徴

✅ 入が多い、貯蓄がある

✅ 勤続年数が3年以上

✅ 予測されるリスクの対策・管理ができる

✅ 長期的な目線で投資の計画を立てられる

不動産投資の目的が明確になっている

不動産投資をする際に、『老後の生活費のため』『仕事以外でも安定した収入を得たい』など目的が明確になっている方は、運用方法や方針が決まりやすいため向いていると言えます。

目的が明確であればそのために必要な情報や知識もわかってくるので、目的のための学習意欲が高い方も不動産投資に成功しやすいです。

収入が多い、貯蓄がある

自己資産が少なくても不動産投資は始められますが、資金があった方がリスクへの対応もしやすく、不動産投資で選択できる手法の幅も広がります。

また、金融機関から融資を受ける際、『年収500万円以上』であれば審査にも通りやすくなるため、収入が多い人の方が不動産投資を始めやすいと言えるでしょう。

勤続年数が3年以上

収入面と同様に、勤続年数も金融機関が融資を決める条件の一つです。

勤続年数が3年以上であれば収入が安定していて将来の収入が保証されていると金融機関から判断されやすくなります。

予測されるリスクの対策・管理ができる

不動産投資には、空室リスク・家賃滞納リスク・修繕リスクなど、様々なリスクがあります。

予測されるリスクに対しての事前対策や、リスクが発生した際にすぐに対応できるだけの備えをしておくと、継続的に物件を運用可能です。

長期的な目線で投資の計画を立てられる

不動産投資は、ローン完済までは大きな利益がすぐに得られるわけではないため、長期的な資産形成を目的とした投資に向いています。

また、不動産の市場は常に変化しているので、立地・ターゲット層・家賃相場・修繕費用など様々な要因を総合的に考えて中長期的な投資計画を立てられる方におすすめです。

不動産投資の仕組み:まとめ

不動産投資は、物件購入後に入居者に貸し出し家賃収入として利益を得る仕組みの投資です。

不動産投資では、入居者が決まれば毎月の家賃収入が得られるので安定した運用が可能で、融資を受けても家賃収入との相殺があるため少額からでも始められます。

将来のための資産形成として不動産投資を始める方も多いので、不動産投資について詳しく知りたい方は、不動産会社のセミナー・個別相談会への参加や無料の資料請求がおすすめです。

※1 参照:レイビー/不動産投資とは?メリットやリスクを初心者にもわかりやすく解説!

※2 参照:RENOSYマガジン/不動産投資とは?初心者が知るべきメリットや魅力、仕組み、運用方法、始め方