- 投資

- 不動産投資

不動産投資初心者におすすめの相談先はどこ?相談先の選び方を解説

不動産投資に関する相談は誰にすればいい?

無料で不動産投資の相談ができる所は?

不動産投資に興味があっても、何から始めれば良いのか、誰に相談すれば良いのか分からない方もいますよね。

この記事では、不動産投資初心者におすすめの相談先や相談前に確認するポイント、相談先の選び方を解説していきます。

これから不動産投資の勉強を始めたい方や不動産投資に関する相談先を探している方はぜひ参考にしてください。

この記事の監修者

-

中野 美千子

中野 美千子RGPコンサルタント

金融・不動産業界の経験を経て、投資リスク分析、資産形成、ファンド商品開発のコンサル、税のアドバイザリー業務に関わる。資産運用、運用価値、常に市場動向に目を向け、時代にあった運用資産のアドバイスに赴きを置いている。外資系金融・企業にて、国際会計基準をベースにしたM&A、財務会計システム効率化プロジェクト等にも関わる。- <保有資格>

- 日本証券業協会証券外務員一種、US CPA

- この記事の編集者

- 最新記事

- グッドカミング編集部

- グッドカミングは、保険/資産運用/将来設計/投資など「お金」の悩みを解決するWebメディアです。ファイナンシャルプランナーが記事を監修し、情報の信頼性を担保。様々な経歴のライターが、自身の経験やお金に悩む人の体験談を基に記事を執筆しています。

- LINEポケットマネーとは?LINEでお金を借りる方法を知り賢く活用しよう 2025.09.01

- 任意整理でエポスカードはどうなる?任意整理するか悩んだら早めの対処がカギ 2025.04.23

- 債務整理をするのはクズじゃない!債務整理の正しい知識と前向きな考え方 2025.04.23

この記事の目次

初心者の相談は不動産投資会社がおすすめ

不動産投資では土地・物件選び、物件の管理・運営、物件の売却などが重要になります。

入居者をどう募集するか、どの金融機関から融資を受けるかなど考慮すべき事項が多く、豊富な知識や経験が必要です。

不動産投資会社では、不動産投資のプロが資金計画のシミュレーション作成から物件選び、管理業務の代行などをサポート。

初めての不動産投資で不安な方やまずは話だけ聞いてみたい方は、事前に会社概要などもチェックし無料セミナーや個人相談会へ参加してみましょう。

| RENOSY (リノシー) |

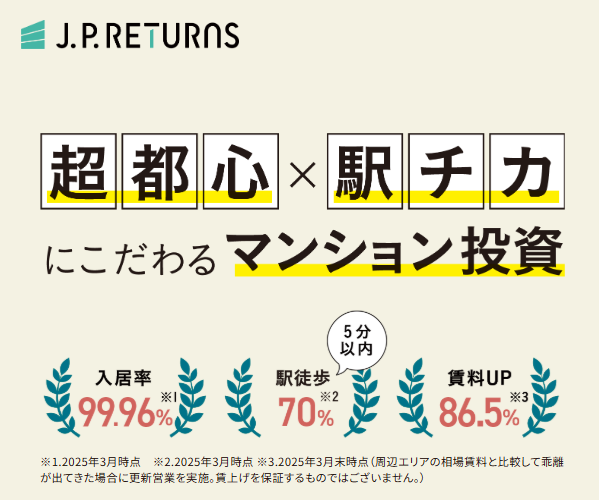

JPリターンズ | |

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 99.6% (2025年10月時点) |

99%以上 (2025年3月末時点) |

| 取り扱い エリア |

東京23区・川崎・横浜・大阪・神戸・京都・福岡・海外 | 東京都心・川崎・横浜・大阪・神戸・京都・福岡 |

| 取り扱い 物件 |

新築・中古マンション、新築・中古アパート、戸建て、オフィス | 中古ワンルームマンション |

| 仲介 手数料 |

なし | なし | 実績 | 不動産投資売上 No.1※東京商工リサーチによる不動産投資の売上実績(2025年3月調べ) |

2022年上期首都圏の投資用マンション供給戸数第1位 |

| 特徴 | 豊富な物件情報から最適な物件を提案をしてくれて、物件の購入・管理・売却まで全て任せられる。年収500万円以上の会社員/公務員/医師/士業の方におすすめ。初期費用は10万円~。※フルローンを組んだ場合に初期費用として1件あたりに発生します。 初回無料WEB面談参加でPayPayポイント5万円分! ※上限・条件あり |

物件選定・管理・売却までのワンストップサービスを提供!仲介手数料は無料・原状回復費はJPリターンズが負担・提携の税理士が確定申告もサポート 面談完了で選べるデジタルギフト最大5万円分! |

| 公式 サイト |

| FJネクスト | 日本財託 | |

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 99%以上 (2023年5月時点) |

99%以上 (2024年3月時点) |

| 取り扱い エリア |

都心エリア/ 神奈川エリア |

東京23区 |

| 取り扱い 物件 |

新築・中古 ガーラマンションシリーズ |

中古の 区分マンション |

| 仲介 手数料 |

あり | なし |

| 実績 | 首都圏の投資用マンション供給ランキング4年連続第1位 | 管理戸数29,000戸以上、オーナー数9,800人以上、入居率99%以上! |

| 特徴 | 専門部署が物件の管理をサポート。好立地の物件に投資可能。 | 500件以上のメディアに掲載。しつこい営業・勧誘なし |

| 公式 サイト |

| シノケン ハーモニー |

トーシン パートナーズ |

|

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 約98.75% (※2024年年間平均/自社企画開発物件) |

99.0% (※2024年度の平均値) |

| 取り扱い エリア |

東京23区/川崎市/横浜市 | 都心エリア/ 神奈川エリア |

| 取り扱い 物件 |

新築・中古 自社のデザイナーズマンション |

新築・中古 自社のデザイナーズマンション |

| 仲介 手数料 |

あり | なし |

| 実績 | 2022年上期首都圏の投資用マンション供給戸数第1位 | 自社ブランドマンション『ZOOM』で11年連続グッドデザイン賞受賞 |

| 特徴 | 手厚い管理業務代行サービスあり。保証制度が充実。 | 月々1万円から始められる。物件・賃貸管理を任せられる。オーナー専用アプリで簡単管理! |

| 公式 サイト |

不動産投資初心者におすすめの相談先

不動産投資において、主に以下のような相談先があります。

✅ 不動産投資の経験者

✅ ファイナンシャルプランナー

✅ 不動産投資ローンを取り扱う金融機関

✅ 税理士

✅ 行政書士

✅ 不動産仲介会社

相談内容や状況に応じて、自分に合った相談先を選びましょう。

不動産投資会社

不動産投資会社は、投資用物件の売買から資金調達、運営、売却まで不動産投資に関する取引を中心に事業を展開しているため、総合的な相談先として最適と言えます。

・何から始めれば良いか分からない

・まずは話を聞いてみたい

・優良物件を紹介してほしい

・資金計画を立ててほしい

・運用中の悩みを聞いてほしい

投資初心者向けの無料セミナーや個人相談会を開催する会社も多く、不動産投資の基礎から応用までの情報収集がしやすいです。

不動産投資会社によって強みが異なるので、一度セミナーや相談会に参加して自身と相性が良い相談先を見つけましょう。

不動産投資の経験者

周囲に不動産投資の経験者がいるなら、直接話を聞いて情報を収集するのもおすすめです。

不動産投資家が保有している資産は、不動産以外に株式や現金などがあり、投資の鉄則と言われる「リスク分散」に関しても相談できます。

・実際に運営して想定外だった点や反省点はあるか

・借入をする際の不安への対処法

・家族への説明はどうしたか

・不動産会社選びのポイント

・分散投資効果(総運用資産の割合と現金のバランス)

投資用物件を購入する際のアドバイスだけでなく、運営する側のリアルな意見も聞けます。

ただ、専門的な知識が不足していたりや資産状況や投資目的に大きな差があると、アドバイスが参考にならない可能性も。

可能であれば資産状況や投資目的を聞いた上で、不動産投資を経験した人ならではの話を教えてもらいましょう。

ファイナンシャルプランナー(FP)

不動産投資に関する金銭的な疑問や悩みを相談するなら、ファイナンシャルプランナー(FP)が適してるでしょう。

・不動産投資に関する税金や相続などの金銭的な相談がしたい

・不動産投資の仕組みが知りたい

・初期投資の貯め方を相談したい

ファイナンシャルプランナーはお金に関する知識のエキスパートで、将来を見据えた具体的な投資プランを提案してくれます。

ただ、不動産投資に特化しているわけではないため、さらに専門性を高めるなら他の相談先も併せて検討するのがおすすめです。

不動産投資ローンを取り扱う金融機関

融資に関する不安を抱えている方には、不動産投資ローンを取り扱う信託銀行などの金融機関への相談するのがおすすめです。

・現在の状況でローンを契約できるか

・どれくらいの融資が受けられるか

・税金や相続に関する疑問

事前に金融機関に相談しておけば、「自身の資産形成に合った融資計画の提案と購入可能な物件」の目安が分かり、返済負担率と計画性を持てます。

投資の目的が明確でないと、融資の審査が通りにくいので注意しましょう。

銀行や担当者によっても考え方や対応可能な知識の深さが異なるので、自身と相性が良く、信頼関係のある相談先を選ぶのが重要です。

税理士

不動産投資における税金関連の不明点や悩みは、税金の知識や計算方法に精通している税理士へ相談しましょう。

・確定申告の記入方法が分からない

・不動産投資にはどのような節税効果があるか

・税金の計算方法が知りたい

不動産投資で複雑な内容になるケースが多い確定申告や節税対策、記帳、相続対策などに関しては、専門家のアドバイスが必要不可欠です。

税理士に相談すれば、疑問点の解消だけでなく確定申告の代行も依頼できるので、時間的コストも軽減されます。

自身で税金関連の認識を深めるには、国税庁のページも参照しましょう。

行政書士

不動産投資の際に、許認可申請や会社設立、財産の相続手続きなどの法律的な知識が必要になる場合は、行政書士への相談がおすすめ。

・手続きに関する不明点を相談したい

・法的な手続きを代行してほしい

行政書士は幅広い法的手続きに関する専門家なので、不動産投資に関する法的な側面からのアドバイスがもらえます。

不動産投資に特化した相談を受け付ける行政書士も増えているので、手続きに関する不明点の解消や手続きをスムーズに進めるために有益な相談先になるでしょう。

不動産仲介会社

ある程度の投資する物件が決まっているなら、不動産仲介会社は理想的な相談先と言えます。

大量の不動産情報を扱っているので、希望に合う複数の物件を提案してもらえ、比較検討に活用可能です。

・希望に合う物件を見つけたい

・実際に物件を見たい

ただし、物件に関する情報量が多い反面、担当する営業によっては、紹介内容の差異がある点は念頭に置いてく必要があります。

収益性と物件の市場調査をする際には良い相談先となるでしょう。

相談前に確認しておくポイント

不動産投資の目的を明確にする

まずは、老後の資金や節税、子どもの学費のためなど、具体的な投資目的や目標金額などをはっきりさせてから相談するとスムーズです。

不動産会社やファイナンシャルプランナーは0から投資プランを提案してくれますが、投資目的や目標が定まっていない状態では、的確なアドバイスやプランニングは受けられません。

相談をする前に、必ず不動産投資を始める目的を明確にしておきましょう。

不動産投資の基礎知識を身に付ける

不動産投資を成功させるには、基本的な用語や知識、市場の動向、不動産に関連する法律、税務、金融商品などの幅広い知識が必要です。

不動産投資の書籍やセミナーなどで、必要最低限の不動産投資の仕組みや投資を始める流れ、運用イメージを掴んでから相談するとスムーズでしょう。

自身の資産状況を把握する

不動産投資の相談前に、自身の資産状況を把握しておくことも重要です。

不動産投資のプランニングは、資産状況を見た上で目標までにいくら必要なのか、現時点でいくら準備できるのか、融資はどれくらい必要になるかを算出する必要があります。

どれだけ目標がはっきりしていても、現時点の具体的な資産状況がわからないと、適格なプランニングは受けられません。

経済的な状況を理解してもらうために、収入証明書、資産状況、既存のローンや借入れ状況が分かる書類を準備しておきましょう。

投資配分を決める

不動産投資で融資を利用する場合には、借入限度額を把握した後に物件を探す事を視野に入れるのが得策です。

投資、資産形成のバランスを理解し、自身の生活スタイルにマッチしたゆとりある投資運用を目指しましょう。

不動産投資に関する相談先の選び方

自分の意見を優先してくれる相談先を選ぶ

不動産投資は中長期的な投資になるので、末永く付き合っていける相談先を選ぶのが重要になります。

自分の資産状況や希望に寄り添わず、一方的に無理のあるプランを押し付けてくる相談相手は適切ではありません。

不動産投資会社に相談する際は、自分の意見を優先し、希望や資金状況に見合ったプランを提案してくれる相談先を選びましょう。

リスクも伝えてくれる相談先を選ぶ

不動産投資において、投資のリスクやデメリットも明確に理解しておかなければなりません。

購入してからが始まりとも言える不動産投資ですが、売れば終わりと考えている不動産業者も一部では存在します。

リスクやデメリットを尋ねてもはぐらかされたり、情報が不十分だと感じたなら、他の相談先を探す方が賢明でしょう。

契約を急かす相談先は避ける

不動産投資会社の中でも、情報提供が不十分だったり、慎重に検討する時間を与えず、契約を急かす会社には注意が必要です。

「今すぐ購入しないと価値が下がります」といった言葉で購入を勧められ、焦って契約してしまうと、後に後悔する可能性が高くなってしまいます。

時間をかけて意見を擦り合わせ、収益までのプロセスやリスクヘッジも含めて提案してくれる相談先を選びましょう。

不動産投資の相談に関するよくある質問

新築と中古はどちらが良い?

物件を購入する際に迷いやすいのが、新築物件と中古物件のどちらを購入するかです。

どちらの物件を購入すべきかは、投資目的やプランによって様々なので、自分で決断するのが難しい方は経験者や専門家に相談しましょう。

| 中古物件 | 新築物件 | |

|---|---|---|

| メリット | ・新築に比べて安価 | ・融資が受けやすい |

| デメリット | ・購入直後に修繕が必要になる可能性あり | ・購入費用が高額になる |

| 向いている人 | ・購入費用を抑えたい方向け | ・初期の修繕費用や入居率などリスクを抑えたい人向け |

各メリット・デメリットをヒアリングし、購入後の費用を把握する事も大切です。

必要な自己資金はいくら?

不動産投資の初期費用は、取引相手や物件価格、ローンの有無などによって異なりますが、物件の購入価格の8〜10%ほどが目安と言われています。

不動産投資の対象は様々あり、リートや小口商品は1万円から投資できますが、アパートやマンション・戸建て住宅などの投資用不動産を購入するなら数百万~数千万円の予算が必要です。

ただ、高額な投資物件を自己資金だけで購入する人はまれで、金融機関から融資(ローン)を受けて物件購入する人がほとんど。

ローンを利用する場合は、物件価格の10〜20%ほどの頭金を準備しておくのが一般的なので、合計で物件価格の20〜30%の自己資金を準備しておくと安心でしょう。

| 物件価格 | 購入可能物件の例 | 初期費用の目安(20~30%) |

|---|---|---|

|

1,000万円

|

など |

~300万円 |

|

2,000万円

|

など |

~600万円 |

|

5000万円

|

など |

~1,500万円 |

|

6000万円

|

1棟アパートなど |

~1,200万円 |

|

1億円 |

収益ビルなど |

~3,000万円 |

初期費用の内訳は?

不動産投資にかかる主な初期費用の内訳は以下の通りです。

ローンを利用して物件を購入する場合は、物件の頭金としてある程度のまとまった自己資金が必要です。

物件の頭金は、物件価格の10〜20%が目安ですが、収入や勤務先、物件の担保評価額※、金融機関によっては20%以上の頭金を求められるケースも。

頭金を少なくすると初期費用は抑えられますが、借入額が大きくなり、毎月の返済額も多くなってしまいます。

ある程度の支出には耐えられる資金は手元に残しておき、バランスを考慮しながら金額を決めましょう。

✅登録免許税

不動産を購入する際には、不動産所有者の住所・氏名を登記簿に記載し、権利関係を明確にするための不動産登記の手続きが必要です。

不動産登記の手続きには、登録免許税法で納税が義務付けられており、中古物件か新築物件かで登録免許税の税率は異なります。

●所有権移転登記(中古の場合):2%

(令和8年3月31日まで1.5%の軽減措置あり)

登録免許税は、物件の購入価格ではなく、固定資産税評価額※に税率をかけて計算されるのが一般的。

また、不動産投資ローンを組む際には、金融機関が物件の抵当権を設定されます。

抵当権は、万が一ローン返済が滞った場合に土地・建物を売却し、その売却代金をローン残債の回収に充てられる権利。

抵当権設定登記の登録免許税は、借入金額の0.4%です。

✅司法書士報酬

所有権や抵当権設定の不動産登記は自身で手続き可能ですが、手続きが複雑で専門知識が必要になるため、司法書士に依頼するのが一般的です。

司法書士報酬は10~20万円ほどですが、依頼先によって異なります。

不動産会社や金融機関から紹介してもらった場合でも、報酬額の見積もりを依頼し、相場からかけ離れていないかをチェックしましょう。

✅不動産取得税

物件を購入(所有権を取得する)と納税の義務が発生し、購入してから3か月~半年ほどで地方自治体から不動産取得税の納付書が届きます。

投資用不動産は、物件の価格ではなく固定資産税評価額に不動産取得税が4%かかります。

もし、固定資産税評価額が1,000万円の物件を購入すると、数か月後に40万円を納税しなければなりません。

購入時に不動産取得税の支払いは発生しませんが、初期費用としてあらかじめ準備しておきましょう。

✅印紙税

印紙税は印紙税法で定められた契約書や領収書などの、「課税文書」に対して課税される税金です。

ローンの契約書である「金銭消費貸借契約書」と物件の購入にかかわる「不動産売買契約書」には収入印紙※が必要になります。

印紙税額は以下の通り。

※令和6年3月31日まで |

||

| 100万円~500万円 以下 |

2,000円 | 1,000円 |

| 500万円~1,000万円 以下 |

1万円 | 5,000円 |

| 1,000万円~5,000万円 以下 |

2万円 | 1万円 |

| 5,000万円~1億円 以下 |

6万円 | 3万円 |

印紙税の税率は、経済取引の規模によって税率が異なる累進課税制なので、国税庁のホームページで最新情報をチェックしてから印紙を購入しましょう。

✅固定資産税・都市計画税

固定資産税は、アパートや土地等を所有している人が支払う税金で、1月1日の時点で不動産を所有する人に課税されます。

また、購入した不動産が市街化区域内にあると、都市計画税を支払わなければなりません。

固定資産税と都市計画税の上限は以下の通り。

●都市計画税:固定資産税評価額の0.3%

年の途中で物件を売却・購入しても、その年の固定資産税や都市計画税は売主に全額課税されます。

そのため、物件の引き渡し日の前後で、納税額の日割りをした税額分を売主に支払い精算するのが一般的です。

※ 固定資産税の評価替えは、3年に一度(変更サイクル:2021年度、2024年度、2027年度)

✅ローン事務手数料

ローン事務手数料は、不動産投資ローンを借り入れる金融機関に支払う手数料です。

事務手数料は、定額制と定率制の2種類があり、定額制は3~6万円ほど、定率性は借入金額の1%~3%が一般的。

定率制:借入金額に応じて手数料が変動

定率制だと借入金額が高くなるほど、融資事務手数料の金額も高くなります。

金融機関を選ぶ時は、融資事務手数料のタイプや金額を確認しておきましょう。

✅ローン保証料

ローン保証料は金融機関がローン保証会社と契約を結ぶ際に支払う費用で、保証料が不要なケースも。

保証料の支払方法は、外枠方式と内枠方式の2種類です。

契約時に借入金額の1〜2%程を一括で支払う方法

●内枠方式

融資の金利に年0.2%~0.3%程を上乗せして支払う方法

保証料は、借り主の信用度や支払いの期間により異なりますが、外枠方式で支払うと内枠方式よりも総額が抑えられます。

内枠方式は初期費用が抑えられますが、毎月の支払い額は多くなるので、支払方法は先々を見据えて慎重に選びましょう。

投資用物件を購入する際には、地震や火災、台風などの災害リスクへの備えとして、火災保険と地震保険に加入しておくのが一般的です。

地震保険は火災保険に付帯する方式での契約になるので、火災保険とセットで加入しておきましょう。※1

火災保険:火災や落雷、爆発、台風や豪雨による水災などで損害した建物や家財 等

地震保険:地震や噴火、津波、地震による火災などで損害した建物や家財 等

金融機関によっては、不動産投資ローンの融資条件に火災保険への加入が含まれるケースも。

火災保険の保険料は、建物の評価額や構造、補償内容によって変化しますが、区分ワンルームは年2万円ほど、木造は鉄筋コンクリート造の3倍ほどになります。

不動産会社を通して物件を購入する際には、仲介手数料が必要になります。

仲介手数料は、売買契約が成立した場合に不動産会社に対して支払う費用で、上限額は宅地建物取引業法のの第46条で定められています。※2

| 取引物件価格(税抜) | 仲介手数料の上限 |

|---|---|

| 200万円以下 | 取引物件価格(税抜)×5%+消費税 |

| 200万円超~400万円以下 | 取引物件価格(税抜)×4%+2万円+消費税 |

| 400万円超 | 取引物件価格(税抜)×3%+6万円+消費税 |

ただ、知人に仲介してもらう場合や不動産会社が売主として提供している物件を購入する場合など、仲介手数料が不要になるケースも。

初期費用を抑えたい方は、仲介手数料がかからない不動産会社の利用するのがおすすめです。

どのエリア・規模感がいい?

不動産投資を成功させるには、物件のエリア選びや物件の規模感も重要です。

空室リスクを回避し、安定して収益を得るには、需要が高いエリアを選択しなければなりません。

都心部やベッドタウンは競合が多くても、入居者が確保しやすいので継続的な満室状態も期待できます。

また、ファミリータイプや単身者向け、区分マンション、一棟物件など、メインターゲットを絞るのも必要です。

不動産投資会社や専門家に相談しながら、周辺エリアの状況や家賃相場、物件についての情報収集を徹底し、慎重に選びましょう。

不動産投資の融資条件は?

金融機関から融資を受ければ、自己資金が少なくても不動産投資が始められます。

一般的に融資の対象になる基準は年収700万円ですが、不動産投資ローンの審査基準は金融機関によって異なるため、年収500万円未満でもローン審査に通る可能性も。

不動産投資では年収の約7~10倍の融資を受けられ、年収ごとの融資上限額の目安は以下の通りです。

●年収700万円の場合⇒約4,900万円~7,000万円

●年収1,000万円の場合⇒約7,000万円~1億円

ただ、不動産投資ローンの審査は、年収だけでなく以下のような返済能力を判断する指標も含めて総合的に判断されるので、上限額で融資を受けられるとは限りません。

✅物件の価値/収益力

✅不動産投資の実績

豊富な実績や金融機関へのネットワークがある不動産投資会社なら、年収が低い・自己資金が少ない人でも好条件で融資が受けられるケースもあるので、一度相談してみましょう。

リスクを最小限にする方法は?

不動産投資に限らず、資産運用にリスクはつきものでリスクを0にできる方法はありません。

不動産投資には様々なリスクが伴うため、万が一に備えて幅広い相談先を確保しておくのがおすすめです。

・家賃滞納のリスク

・家賃相場の下落リスク

・災害に見舞われるリスク

どのようなリスクがあるか自身でも知識を深めておき、以下のようなリスクへの対処法も参考にしてください。

✅ 長期的なプランニングをする

✅ 信頼度の高い不動産会社を選ぶ

✅ 家賃保証会社を付ける

物件の管理はどうすればいい?

物件の管理は、基本的に不動産管理会社に任せられるので、忙しい方でも安心です。

本業があると難しい以下のような業務を代行してもらえます。

・家賃の回収

・物件の清掃

・入居者からの問い合わせ対応

管理費用の目安は家賃収入の3~5%ほどで、専業大家さん以外のほとんどが不動産管理会社を利用しています。

物件購入後の管理・運営を任せられる不動産投資会社もあるので、一貫したサポートを希望する方は不動産購入時に管理面の相談もしておきましょう。

不動産投資の相談先:まとめ

不動産投資において、主に以下のような相談先があります。

✅ 不動産投資の経験者

✅ ファイナンシャルプランナー

✅ 不動産投資ローンを取り扱う金融機関

✅ 税理士

✅ 行政書士

それぞれの投資目的や目標、相談内容や状況に応じて、自分に合った相談先を選びましょう。

初めての不動産投資で不安な方やまずは話だけ聞いてみたい、不動産投資の勉強がしたい方は不動産投資会社の無料セミナーや個人相談会への参加がおすすめです。