- 投資

- 不動産投資

【不動産投資】理想の利回りは何%?利回りの平均相場や計算方法を解説!

不動産投資の利回りって何%が理想?

利回りの計算方法や平均相場は?

不動産投資を始めようと思った際に「理想の利回りってどのくらい?」と悩む方も少なくはありません。

今回は、不動産投資の理想の利回りや計算方法、平均相場や利回り以外に重視するポイントなどを詳しく解説していきます。

この記事の監修者

-

内木 智朗

内木 智朗若井綜合法律事務所 弁護士

不動産投資トラブル対応件数100件以上。不動産会社勤務経験、宅地建物取引士、賃貸管理経営管理士を持つ担当事務員とタッグを組み、数多くの不動産に関する法的トラブルの助言を行っている。- <保有資格>

- 司法試験予備試験合格、東京弁護士会所属

- この記事の編集者

- 最新記事

- グッドカミング編集部

- グッドカミングは、保険/資産運用/将来設計/投資など「お金」の悩みを解決するWebメディアです。ファイナンシャルプランナーが記事を監修し、情報の信頼性を担保。様々な経歴のライターが、自身の経験やお金に悩む人の体験談を基に記事を執筆しています。

- LINEポケットマネーとは?LINEでお金を借りる方法を知り賢く活用しよう 2025.09.01

- 任意整理でエポスカードはどうなる?任意整理するか悩んだら早めの対処がカギ 2025.04.23

- 債務整理をするのはクズじゃない!債務整理の正しい知識と前向きな考え方 2025.04.23

この記事の目次

不動産投資の利回りとは?

利回りとは、投資金額に対しての利益の割合を指す言葉で、不動産投資においては物件価格に対しての1年間の運用収益の割合をいいます。

利回りは以下の4種類に分類されますが、それぞれの定義と計算方法を見ていきましょう。

表面利回り(グロス利回り)

表面利回りはグロス利回りとも言い、グロスとは『全体』を指す意味で使われるビジネス用語です。

表面利回りとは、物件を購入した価格に対して現時点までで家賃収入をどの程度得られているかがわかる数値を示します。

(年間の家賃収入÷物件価格)×100=表面利回り(%)

【例】年間家賃収入:300万円

物件価格:5,000万円の場合

(300万円÷5,000万円)×100=6.0%

不動産会社では表面利回りを表示している場合が多く、管理費用などの経費は計算に入っていないので注意しましょう。

実質利回り(ネット利回り)

実質利回りはネット利回りとも言い、ネットとはグロス(全体)から経費や手数料を引いた金額を指す意味で使われるビジネス用語。

不動産投資で得た利益から、経費や税金などを差し引いた金額を物件価格で割って計算します。

{(年間の家賃収入-諸経費)÷物件価格}×100=実質利回り(%)

【例】年間家賃収入:300万円

物件価格:5,000万円の場合

諸経費:30万円の場合

{(300万円-30万円)÷5,000万円}×100=5.4%

表面利回りと比べると実質利回りは諸経費を差し引いて計算するため、具体的な手取り率を知れる割合となっています。

想定利回り

想定利回りとは、アパートやマンション一棟など複数部屋がある物件で満室だった場合の家賃収入を想定して計算します。

{(1部屋の年間家賃収入×部屋数)÷物件価格}×100=想定利回り(%)

【例】アパート1棟:6部屋、空室なし

1部屋当たりの年間家賃収入:72万円

物件価格:5,000万円の場合

{(72万円×6部屋)÷5,000万円}×100=8.64%

想定利回りはあくまでも『満室だった場合』を想定した利回りの割合なので、空室があれば実際の利回りは想定利回りよりも低くなるので注意が必要です。

現行利回り

現行利回りとは、実際に入居者から得られる家賃収入を物件価格で割って計算します。

{(1部屋の実際の年間家賃収入×部屋数)÷物件価格}×100=現行利回り(%)

【例】アパート1棟:6部屋のうち1部屋空きあり

1部屋当たりの年間家賃収入:72万円

物件価格:5,000万円の場合

{(72万円×5部屋)÷5,000万円}×100=7.2%

現行利回りは空室分は家賃収入として計算に入れないため、実質利回りのように具体的な手取り率を知れる割合です。

不動産投資の利回りの理想は何%?

不動産投資での理想の利回りは、新築・中古や物件タイプによって異なります。

|

物件タイプ

|

理想の利回り

|

|

区分マンション

|

新築:3~4% 築20年程度:5.5% 築20年以上:7~8% |

|

一棟タイプ

(マンション・アパート) |

新築マンション:6% 中古マンション:7~8% 新築アパート:8% 中古アパート:9~10% |

|

一戸建て

|

新築一戸建て:10% 中古一戸建て:15% |

新築物件では3~10%、中古物件は5.5~15%となり、中古物件の方が購入価格が低いため利回りが良い傾向にあります。

ただし、中古物件は修繕や家賃を下げる必要性が出るなどのリスクがあり、新築物件は購入後しばらくは修繕費用がかからず空室リスクも低いため、それぞれのメリット・デメリットに注意しましょう。

一棟マンションの方が購入価格が高くエレベーターの維持費用がかかるなどの理由から、一棟アパートと比べて一棟マンションの利回り方が利回りは低い傾向があります。

一戸建ては地域によっても利回りは大きく変わるため、不動産投資をする際には地域や立地、利便性なども考慮して物件を選びましょう。

不動産投資の利回りの平均相場

不動産投資の利回りの平均相場と最低ラインは、物件のある地域や築年数にもよりますが以下の通りとなります。

|

物件タイプ

|

表面利回りの

平均相場 |

最低ライン

|

|

区分マンション

|

約3.0~5.0% | 約3.0% |

|

一棟マンション

|

約8.0% | 約3.0% |

|

一棟アパート

|

約8.5% | 約5.0% |

|

一戸建て

|

約6.0~8.0% | 約5.0% |

一棟マンションや一棟アパートは表面利回りの平均相場は高く、最低ラインと比べると差があるため利回りが平均よりも低い水準だとしても収益を確保しやすいのが特徴です。

また、地域別の利回りの相場は以下のようになっています。※1

| 地域 | 区分マンション | 一棟マンション | 一棟アパート |

| 首都圏 | 6.23% | 6.80% | 7.59% |

| 北海道 | 12.63% | 8.38% | 12.10% |

| 東北 | 12.41% | 11.12% | 10.66% |

| 信州・北陸 | 14.47% | 13.51% | 12.59% |

| 東海 | 9.48% | 9.09% | 8.69% |

| 関西 | 6.73% | 8.37% | 8.39% |

| 中国・四国 | 13.56% | 11.62% | 10.25% |

| 九州・沖縄 | 9.23% | 8.96% | 9.30% |

基本的には首都圏や関西など主要エリアの方が物件価格が高いため利回りが低く、物件価格が比較的安い地方の方が利回りが高い傾向にあります。

ただし、地方の物件は空室リスクも高いため、立地や物件の購入価格などを総合的に見て長く安定した運用ができる物件を選ぶのがおすすめです。

また、利回りは物件の価値に比例するため上下の幅があると考え、当初の計画よりマイナスになっても一時的な状況で判断せず、運用から売却までを踏まえて購入金額を下回っていなければ軌道修正はできるでしょう。※2

不動産投資で利回り以外に重視するポイント

不動産投資において「理想的な利回りの物件に投資したい」と考える方も多いですが、不動産投資では利回り以外にも重視すべきポイントがあります。

長期的な目線で安定した収入を得られるか

不動産投資は基本的には長い期間をかけて投資額を回収していくため、長期的な目線で将来の資産形成をするのに向いている投資方法です。

物件購入時には融資を受けて購入する方が多く、ローンの完済までは35年など長い時間がかかります。

ローン完済までの間に空室期間ができたり、家賃を下げる必要が出てくるなど、ずっと運用初期と同じ条件で収入が得られるわけではありません。

利回りだけを重視するのではなく『長く安定して運用できるかどうか』を重視して物件選びをする方が、結果的に投資を成功へ導きます。

利回りが極端に高い物件は条件を確認する

不動産投資用の物件資料などに記載されている利回りは「表面利回り」がほとんどのため、購入時や運用にかかる諸経費や空室リスクは考慮されていません。

極端に利回りが高い物件は、立地の悪さや築年数の古さ、耐震性が低いなどの理由で物件価格が安いため利回りが高くなっているケースも少なくありません。

また、一棟マンションや一棟アパートは満室時の「想定利回り」が表示されている場合が多いので、物件の条件が悪く空室が目立つと想定通りの利回りにはなりません。

不動産投資においての利回りを計算する時には、可能な限り諸経費や空室リスクを考慮した『実質利回り』や『現行利回り』を算出して検討するようにしましょう。

中古物件はローンの条件に注意

不動産投資で中古物件を購入する際はローンの条件には注意が必要です。

中古物件の場合、築年数によってローンの年数が大きく変わるため、物件ごとの法定耐用年数を確認しておく方が良いでしょう。

また、金融機関ごとに築年数とローンの期間が違うため、金融機関の条件については確認が必須です。

中古物件は表面利回り(グロス)が高くなるケースが多いですが、ローンの金利が高くなる傾向にあり融資期間も短くなります。

将来的に5年を過ぎたあたりからキャッシュフローが悪化するリスクがあるため、契約時の融資条件はしっかりと確認しておきましょう。

不動産投資におすすめの不動産会社

| RENOSY (リノシー) |

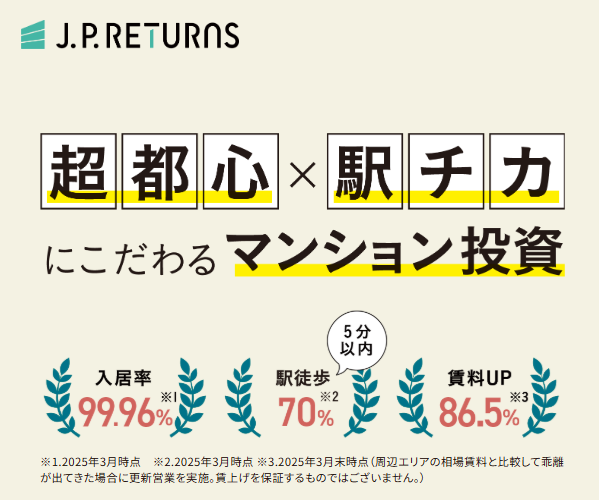

JPリターンズ | |

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 99.6% (2025年10月時点) |

99%以上 (2025年3月末時点) |

| 取り扱い エリア |

東京23区・川崎・横浜・大阪・神戸・京都・福岡・海外 | 東京都心・川崎・横浜・大阪・神戸・京都・福岡 |

| 取り扱い 物件 |

新築・中古マンション、新築・中古アパート、戸建て、オフィス | 中古ワンルームマンション |

| 仲介 手数料 |

なし | なし | 実績 | 不動産投資売上 No.1※東京商工リサーチによる不動産投資の売上実績(2025年3月調べ) |

2022年上期首都圏の投資用マンション供給戸数第1位 |

| 特徴 | 豊富な物件情報から最適な物件を提案をしてくれて、物件の購入・管理・売却まで全て任せられる。年収500万円以上の会社員/公務員/医師/士業の方におすすめ。初期費用は10万円~。※フルローンを組んだ場合に初期費用として1件あたりに発生します。 初回無料WEB面談参加でPayPayポイント5万円分! ※上限・条件あり |

物件選定・管理・売却までのワンストップサービスを提供!仲介手数料は無料・原状回復費はJPリターンズが負担・提携の税理士が確定申告もサポート 面談完了で選べるデジタルギフト最大5万円分! |

| 公式 サイト |

| シノケン ハーモニー |

トーシン パートナーズ |

|

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 約98.75% (※2024年年間平均/自社企画開発物件) |

99.0% (※2024年度の平均値) |

| 取り扱い エリア |

東京23区/川崎市/横浜市 | 都心エリア/ 神奈川エリア |

| 取り扱い 物件 |

新築・中古 自社のデザイナーズマンション |

新築・中古 自社のデザイナーズマンション |

| 仲介 手数料 |

あり | なし |

| 実績 | 2022年上期首都圏の投資用マンション供給戸数第1位 | 自社ブランドマンション『ZOOM』で11年連続グッドデザイン賞受賞 |

| 特徴 | 手厚い管理業務代行サービスあり。保証制度が充実。 | 月々1万円から始められる。物件・賃貸管理を任せられる。オーナー専用アプリで簡単管理! |

| 公式 サイト |

| FJネクスト | 日本財託 | |

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 99%以上 (2023年5月時点) |

99%以上 (2024年3月時点) |

| 取り扱い エリア |

都心エリア/ 神奈川エリア |

東京23区 |

| 取り扱い 物件 |

新築・中古 ガーラマンションシリーズ |

中古の 区分マンション |

| 仲介 手数料 |

あり | なし |

| 実績 | 首都圏の投資用マンション供給ランキング4年連続第1位 | 管理戸数29,000戸以上、オーナー数9,800人以上、入居率99%以上! |

| 特徴 | 専門部署が物件の管理をサポート。好立地の物件に投資可能。 | 500件以上のメディアに掲載。しつこい営業・勧誘なし |

| 公式 サイト |

| シノケン プロデュース |

|

|---|---|

| 不動産 会社 |

|

| 入居率 | 99%以上 (2025年の年間平均) |

| 取り扱い エリア |

東京・福岡・大阪・京都 名古屋・仙台 |

| 取り扱い 物件 |

新築・中古 自社のデザイナーズアパート |

| 仲介 手数料 |

あり | 実績 | 賃貸住宅に強い建設会社ランキング8年連続No.1! |

| 特徴 | 創業から30年以上の実績あり。少ない自己資金で始められる。サポート体制充実 |

| 公式 サイト |

不動産投資の利回りの理想:まとめ

不動産投資において高い利回りであると条件の良い物件に見えますが、実際には立地の悪さや空室リスクが高いなどの問題を抱えているケースは少なくありません。

理想の利回りは物件タイプによって差はありますがそこまで高いわけではないため、投資物件を選ぶ際は『長く安定して運用できるかどうか』を基準に選びましょう。

不動産投資が初めての方は、不動産会社のセミナーや無料相談を活用して、プロのサポートを受けつつ将来の資産形成を考えていくのがおすすめです。

※1 参照:不動産投資と収益物件の情報サイト 建美家/収益物件市場動向マンスリーレポート【2024年1月期】

※2 参考:不動産投資における利回りの最低ラインや相場は何パーセント?利回りが下がった場合の対処法も解説 | 株式会社クレド