- 投資

- 不動産投資

不動産投資では税理士への依頼は必要?費用相場や選び方とメリットを解説!

不動産投資では税理士を利用すべき?

税理士に依頼する費用の相場は?

不動産投資では、収益性だけでなく節税や確定申告など税務面の知識も求められるため、複雑な会計処理では税理士への依頼を考える人も少なくありません。

今回は、不動産投資における税理士の役割と依頼するメリット、不動産投資に強い税理士の選び方や費用の相場などを詳しく解説していきます。

この記事の監修者

-

有岡 直希

有岡 直希ファイナンシャルプランナー

大学卒業後、Webマーケターを経て外資系生命保険会社に転職。 個人のライフプラン・コンサルティングに携わり、顧客のニーズと社会保障制度を加味した論理的な提案に定評あり。 各生命保険商品を徹底的に分析し、価値ある商品の選別と保険の効果を高める活用法を提案します。- <保有資格>

- AFP、2級ファイナンシャルプランニング技能士

- この記事の編集者

- 最新記事

- グッドカミング編集部

- グッドカミングは、保険/資産運用/将来設計/投資など「お金」の悩みを解決するWebメディアです。ファイナンシャルプランナーが記事を監修し、情報の信頼性を担保。様々な経歴のライターが、自身の経験やお金に悩む人の体験談を基に記事を執筆しています。

- 未経験でも年収交渉は可能?面接で失敗しない伝え方と成功させるための準備 2026.02.24

- 保護中: 12星座別 2026年3月の運勢【占いの館 千里眼】桂(かつら)先生月間連載 2026.02.24

- 定期保険は年末調整で控除できる?控除を受ける流れを初心者向けに解説! 2026.02.20

この記事の目次

不動産投資におすすめの不動産投資会社

| RENOSY (リノシー) |

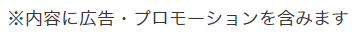

JPリターンズ | |

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 99.6% (2025年10月時点) |

99%以上 (2025年3月末時点) |

| 取り扱い エリア |

東京23区・川崎・横浜・大阪・神戸・京都・福岡・海外 | 東京都心・川崎・横浜・大阪・神戸・京都・福岡 |

| 取り扱い 物件 |

新築・中古マンション、新築・中古アパート、戸建て、オフィス | 中古ワンルームマンション |

| 仲介 手数料 |

なし | なし | 実績 | 不動産投資売上 No.1※東京商工リサーチによる不動産投資の売上実績(2025年3月調べ) |

2022年上期首都圏の投資用マンション供給戸数第1位 |

| 特徴 | 豊富な物件情報から最適な物件を提案をしてくれて、物件の購入・管理・売却まで全て任せられる。年収500万円以上の会社員/公務員/医師/士業の方におすすめ。初期費用は10万円~。※フルローンを組んだ場合に初期費用として1件あたりに発生します。 初回無料WEB面談参加でPayPayポイント5万円分! ※上限・条件あり |

物件選定・管理・売却までのワンストップサービスを提供!仲介手数料は無料・原状回復費はJPリターンズが負担・提携の税理士が確定申告もサポート 面談完了で選べるデジタルギフト最大5万円分! |

| 公式 サイト |

| FJネクスト | 日本財託 | |

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 99%以上 (2023年5月時点) |

99%以上 (2024年3月時点) |

| 取り扱い エリア |

都心エリア/ 神奈川エリア |

東京23区 |

| 取り扱い 物件 |

新築・中古 ガーラマンションシリーズ |

中古の 区分マンション |

| 仲介 手数料 |

あり | なし |

| 実績 | 首都圏の投資用マンション供給ランキング4年連続第1位 | 管理戸数29,000戸以上、オーナー数9,800人以上、入居率99%以上! |

| 特徴 | 専門部署が物件の管理をサポート。好立地の物件に投資可能。 | 500件以上のメディアに掲載。しつこい営業・勧誘なし |

| 公式 サイト |

| シノケン ハーモニー |

トーシン パートナーズ |

|

|---|---|---|

| 不動産 会社 |

|

|

| 入居率 | 約98.75% (※2024年年間平均/自社企画開発物件) |

99.0% (※2024年度の平均値) |

| 取り扱い エリア |

東京23区/川崎市/横浜市 | 都心エリア/ 神奈川エリア |

| 取り扱い 物件 |

新築・中古 自社のデザイナーズマンション |

新築・中古 自社のデザイナーズマンション |

| 仲介 手数料 |

あり | なし |

| 実績 | 2022年上期首都圏の投資用マンション供給戸数第1位 | 自社ブランドマンション『ZOOM』で11年連続グッドデザイン賞受賞 |

| 特徴 | 頭金0円から始められる。手厚い管理業務代行サービスあり。保証制度が充実。 | 月々1万円から始められる。物件・賃貸管理を任せられる。オーナー専用アプリで簡単管理! |

| 公式 サイト |

| シノケン プロデュース |

|

|---|---|

| 不動産 会社 |

|

| 入居率 | 99%以上 (2025年の年間平均) |

| 取り扱い エリア |

東京・福岡・大阪・京都 名古屋・仙台 |

| 取り扱い 物件 |

新築・中古 自社のデザイナーズアパート |

| 仲介 手数料 |

あり | 実績 | 賃貸住宅に強い建設会社ランキング8年連続No.1! |

| 特徴 | 創業から30年以上の実績あり。少ない自己資金で始められる。サポート体制充実 |

| 公式 サイト |

ワンルームマンション投資

| イー・コネクション | |

|---|---|

| 不動産 会社 |

|

| 入居率 | 99.1%※2024/6/8時点 |

| 取り扱い エリア |

全国(基本都心中心) |

| 取り扱い 物件 |

ワンルームマンション |

| 仲介 手数料 |

– |

| 実績 | 管理物件数2458戸※2024年9/13時点 顧客満足度95% |

| 特徴 | 相談件数5万件突破。業界歴18年の経験豊富なチームの徹底サポート。プレミアム物件のみ厳選 |

| 公式 サイト |

クラウドファンディング型の不動産投資会社

| COZUCHI (コヅチ) |

|

|---|---|

| 不動産 会社 |

|

実績 | 総ファンド数138件/累計投資額約1,183億円の業界No.1の実績! 想定年利回り4~10%、元本割れゼロ、累計応募額3,500億円超え! ※2025年12月末時点 |

| 特徴 | クラウドファンディング型の不動産投資!物件の管理・運用はプロにお任せ!好きなファンドを選んで少額から投資可能。 |

| 公式 サイト |

不動産投資の相談ができるサービス

| おうちのぜんぶ | |

|---|---|

| 不動産 会社 |

|

| 入居率 | 100% (2024年9月時点) |

| 取り扱い エリア |

全国 |

| 取り扱い 物件 |

新築/中古マンション 新築/中古戸建て |

| 仲介 手数料 |

なし |

| 実績 | なし |

| 特徴 | 不動産・住宅に関する幅広い相談が可能。業界経験歴10年以上のコンサルタントのみが在籍。アフターフォロー充実 |

| 公式 サイト |

不動産投資における税理士の役割とは?

不動産投資では収益性や資産形成に目が向きがちですが、税務対応の重要性も見逃せません。

税理士に相談すると、煩雑な手続きを効率化し節税対策やリスク管理にもつながるため、税理士の具体的な役割について知っておきましょう。

確定申告や記帳代行をサポート

不動産投資では収益性や資産不動産投資によって収入を得ている場合、毎年の確定申告が必要です。

賃料収入や経費の整理、減価償却など複雑な処理が多く、個人で対応するとミスや手間がかかりますが、税理士に依頼すれば帳簿の作成や必要な書類の準備、税務署への提出まで一括して任せられます。

特に物件を複数所有している場合や副業で不動産投資を行っている投資家にとって、時間と労力の削減効果は大きなメリットです。

税務上のトラブルを未然に防ぐためにも、専門家の手を借りる価値は高いでしょう。

節税アドバイスで税負担を軽減

不動産投資では、適切な節税対策を講じるかどうかで手元に残る利益が大きく変わります。

税理士は経費として計上できる費用や減価償却の取り扱いなど、税務上の知識に基づいて有効なアドバイスを提供してくれ、青色申告の活用や法人化による節税スキームの提案も可能です。

これらの対応によって、課税所得を抑え将来的なキャッシュフローの改善が期待できます。

税法は改正されるため、常に最新情報に基づいたアドバイスが得られるのも大きな強みです。

税務調査への対応もお任せできる

万が一、税務調査が入ると適切な対応をしないと追徴課税や罰則を受けるリスクがあります。

税理士に任せれば調査官とのやり取りや資料提出の準備を代行してもらえるため、安心して対応できるのは大きなメリットです。

税理士は税務署との折衝経験が豊富なため、調査の流れを熟知しており、想定外の指摘にも冷静に対応できます。

適切な書類の保管や事前準備を含め、日頃からの税務対策に関してもアドバイスを受けられるため、調査時のリスクを最小限に抑えられるでしょう。

不動産投資で税理士を利用するメリット

税理士への依頼は費用がかかりますが、税務のプロなので作業負担の軽減はもちろん、安心感や長期的な資産形成にも好影響を与えられます。

不動産投資において、税理士へ依頼すると得られる代表的なメリットを見ていきましょう。

時間と手間を大幅に削減できる

不動産投資では、収支管理や確定申告、帳簿作成など多くの事務作業が発生しますが、すべて自力で行うと膨大な時間を費やし業務効率を大きく損なう要因です。

税理士に依頼すれば、日常の記帳代行から申告書の作成までワンストップで任せられ、本業や資産管理に集中できます。

税務知識のない初心者でも安心して取り組める点は、特に初めて投資を始める人にとって大きなメリットです。

専門知識によるアドバイスが得られる

税務は非常に専門的で複雑な分野となり、最新の法改正への対応や損益通算・減価償却などの仕組みを理解していなければ有利な選択ができません。

税理士は税務のプロフェッショナルとして、個々の投資状況に応じた最適なアドバイスを提供してくれます。

特に複数物件を運用している場合や法人化を検討している場合など、投資スタイルに応じた戦略提案が受けられるため、将来の資産形成にもつながるでしょう。

金融機関との信頼性が高まる

不動産投資で新たな融資を受ける場合、金融機関に対する信頼性は非常に重要です。

税理士が関与していると、帳簿の正確性や収支の透明性が高まり金融機関からの評価が向上しやすくなります。

特に事業規模を拡大する際には計画的な資金調達が不可欠ですが、プロの税理士によって作成された決算書や確定申告書は信用力を裏付ける有力な資料となるため、融資審査での信頼獲得に役立つでしょう。

不動産投資に強い税理士の選び方

不動産専門の実績があるか確認

税理士には法人税、相続、医療など、それぞれの分野での強みがあります。

不動産投資における税務対応は独自の知識が必要なため、過去に不動産案件を多く取り扱った実績があるかの確認しておきましょう。

賃貸経営や売却益の扱い、相続に絡む問題など、不動産特有の課題に柔軟に対応できるかどうかは信頼性に直結するため、ホームページに実績が記載されているか、初回相談時に実例を聞くと判断材料になります。

相性の良い対応スタイルかを見る

税理士との関係は長期的になるため、コミュニケーションの相性も重要なポイントです。

質問に対して丁寧かつ迅速に回答してくれるか、提案型のサポートを行ってくれるかなど、対応スタイルを見極めましょう。

特に、初めて不動産投資を行う人にとっては、難解な内容をわかりやすく説明してくれる姿勢が重要です。

面談やオンライン相談を通じて、相性を確認してから契約に進むのがおすすめと言えます。

顧問契約かスポット契約か選ぶ

税理士との契約には、毎月の継続的なサポートを受けられる顧問契約と、必要な時だけ依頼するスポット契約の2種類があり、不動産投資の規模や運用方針によって適している方法を選びましょう。

長期的に物件を保有し、税務対応を一任したい場合は顧問契約が安心です。

確定申告の時期だけ依頼したい、単発の相談を希望する場合にはスポット契約が向いています。

契約形態によって料金も異なるため、事前に見積もりの確認も大切です。

不動産投資で税理士に依頼する費用の相場

不動産投資における税理士費用は、依頼内容や契約形態によって異なります。

確定申告のみの単発依頼で済む場合と、継続的な顧問契約を結ぶ場合では料金体系も大きく変わるため、一般的な費用相場をチェックしておきましょう。

| サービス内容 | 費用の目安 |

|---|---|

| 確定申告 (スポット依頼) |

3万円~10万円程度 |

| 記帳代行 (月額) |

5千円~2万円程度 |

| 顧問契約 (月額) |

1万円~3万円程度 |

| 税務調査の立会 | 5万円~20万円程度 |

実際に依頼する際は、あらかじめ見積もりを取りどこまで対応してくれるのかの明確化をしておきましょう。

スポット申告代行は3万〜10万円程度

単発の確定申告代行は3万〜10万円程度が相場とされており、投資用不動産を1件所有する程度であれば比較的シンプルな内容になるため、費用も抑えられます。

逆に複数物件や法人所有がある場合は、書類の量や計算の複雑さに応じて費用が高くなる傾向です。

提出する書類や状況に応じて個別見積もりを提示してくれる税理士を選ぶと、後から追加料金が発生するリスクを減らせます。

顧問契約は月額1万〜3万円が目安

継続的なアドバイスや日常的な税務相談を希望する場合は顧問契約を結ぶ選択肢があり、費用は月額1万〜3万円程度が一般的です。

契約には、記帳代行・節税相談・資産管理のアドバイスなどが含まれ、不動産投資に不慣れな方や長期的に収益物件を運用したい方に向いています。

月額契約のため、必要な時にすぐ相談できるのも安心感もメリットの一つです。

料金の内訳を事前に明確化する

税理士とのトラブルを避けるためにも、「申告書の作成料」「記帳代行」「税務相談」など、各項目ごとにいくらかかるのかを契約前に確認すると後々の誤解を防げます。

面談の頻度や書類提出方法によって料金が変動するケースもあるため、複数の事務所から見積もりを取り比較すると、自身の投資スタイルに合った料金体系を選びましょう。

不動産投資の税理士選びで失敗しないための注意点

不動産に詳しくない税理士は避ける

不動産投資には独自の税務知識が求められるため、減価償却や譲渡所得の扱い、土地建物ごとの資産評価など専門的な知識を持っていない税理士では適切なアドバイスを受けるのが難しくなります。

過去に不動産投資家を顧客に持っていた実績があるか、不動産専門の会計事務所であるかの確認が、信頼できる税理士選びの第一歩です。

報酬体系が不明確な場合は要注意

料金が「要相談」となっている場合、契約後に思わぬ追加料金が発生する可能性があるため、作業内容ごとの費用が明示されていない税理士には注意しましょう。

契約前に、どの業務にいくらかかるのか、税務調査時や法人設立時の費用が別途必要かどうかなど詳細な説明を求め、料金に関する説明が曖昧な場合は他の税理士への相談も検討すべきです。

一方的な対応では継続が難しい

料金が「要相談」となっている投資家の状況や目的を十分にヒアリングせず、一方的にアドバイスを押し付けるような税理士とは長期的な信頼関係を築きにくくなります。

特に、不動産投資では収益構造や投資戦略が人によって大きく異なるため、丁寧に話を聞いてくれる税理士が理想です。

初回の面談や問い合わせ時の対応がそのまま将来の関係性を示すケースも多いため、フィーリングやコミュニケーションの取りやすさも重視する必要があります。

不動産投資を成功させるなら税理士活用がカギ

不動産投資を安定的かつ効率的に進めるには、税務の専門家である税理士のサポートが欠かせません。

確定申告や節税対策だけでなく、税務調査への対応、金融機関との信頼構築など、税理士が担う役割は多岐にわたります。

適切なタイミングで信頼できる税理士を選ぶと、収益最大化とリスク回避の両立が実現できるでしょう。

投資家としての成長を目指すなら、早い段階から税理士の力を活用するのが得策です。