- 保険

- 変額保険

変額保険のスイッチングとは?スイッチングの仕組みと注意点を解説

「スイッチングって何?」

「変額保険で資産を上手く運用したい」

変額保険の「スイッチング」とは、資産運用の方針を途中で変更できる仕組みです。

使いこなせば資産形成が進む反面、仕組みやリスクを知らずに操作してしまうと思わぬ損失につながるでしょう。

本記事では、変額保険におけるスイッチングの基本やリスク、スイッチングの活用法まで初心者向けに解説します。

変額保険への加入を検討している方や、既に保険に加入していて疑問を持っている方はぜひ最後まで読んでみてくださいね。

この記事の監修者

-

有岡 直希

有岡 直希ファイナンシャルプランナー

大学卒業後、Webマーケターを経て外資系生命保険会社に転職。 個人のライフプラン・コンサルティングに携わり、顧客のニーズと社会保障制度を加味した論理的な提案に定評あり。 各生命保険商品を徹底的に分析し、価値ある商品の選別と保険の効果を高める活用法を提案します。- <保有資格>

- AFP、2級ファイナンシャルプランニング技能士

- この記事の編集者

- 最新記事

- 田中 文乃

- 損害保険募集人(基礎/傷害疾病保険/自動車保険)、少額短期保険募集人 大学卒業後、出版業界に就職。ビジネス書/児童書/雑誌等の編集者・ライターからWebライターに転身。延べ9年のライティング経験と保険に関する知識を基に、お金や保険に関する知識を分かりやすくお届けします。

- マレーシア旅行に海外旅行保険は必要?マレーシアの治安情報&旅行保険選びのコツ 2025.06.27

- ドイツ旅行に最適な保険は?海外旅行保険に加入すべき理由&ドイツの治安を解説 2025.06.26

- ネット自動車保険のインターネット割引とは?割引を活用して保険料を抑えるコツ 2025.06.25

この記事の目次

変額保険&スイッチングの基礎解説

変額保険とは

変額保険は、保障と資産運用を同時に行える保険商品です。

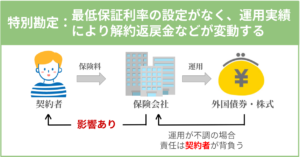

保険料の一部が株式や債券などに投資され、運用成果によって解約返戻金や満期金が変動します。

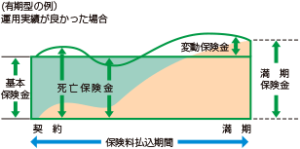

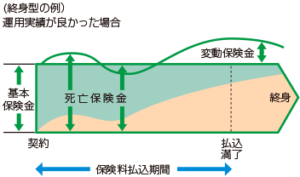

変額保険のタイプは大きく分けて「有期型」「終身型」の2種類。

- 変額保険(有期型)

- 5年、10年など保険期間が定まっている変額保険。保険期間中に被保険者が万一死亡または高度障害状態となった場合は保険金を受け取り、満期を迎えると満期保険金を受け取る。

- 変額保険(終身型)

- 一生涯保障が継続する変額保険。解約しない限りは一生涯の保障が継続し、解約をすると解約返戻金が受け取れる。

変額保険は運用の結果が反映される性質上リスクを伴う保険商品で、運用成績が悪いと解約返戻金・満期金は払込保険料の合計額を下回ります。

どちらのタイプでも死亡・高度障害保険金については一定の保証があり、基本保険金額を下回る心配はありません。

貯蓄と万一の保障を組み合わせたい方に向いている商品といえます。

| 有期型 | 終身型 | |

|---|---|---|

|

|

|

| 保険期間 | 一定期間 | 一生涯 |

| 満期保険金 | あり ※最低保証なし |

なし |

| 解約返戻金 | 増減あり ※最低保証なし |

|

| 死亡・高度 障害保険金 |

増減あり ※最低保証あり |

|

| おすすめの 用途 |

老後資金 / 教育資金 | 相続準備 |

変額保険のスイッチングとは

スイッチングとは、既に積み立てた資産(保険の特別勘定)を、別の運用先に移す操作です。

変額保険は相場状況やライフステージの変化に応じて運用方針を調整できる柔軟性が魅力。

スイッチングを活用すれば、資産を守りながら効率的に育てられるでしょう。

スイッチングは一定回数まで無料、限度回数を超えると手数料がかかるのが一般的です。

今後払い込む保険料の配分を決める「繰入割合の変更」と併用して、納得できる投資先を選んでください。

【変額保険】スイッチングのメリット

リスク分散ができる

スイッチングを活用すると、リスクの高い資産と安定型資産を組み合わせやすくなります。

経済が不安定な時期は債券ファンドへ資産を移しておくと、値動きを抑えられるでしょう。

特定の資産に集中せず、分散投資を進めるのが運用リスクを抑えるコツです。

| 資産配分リスク | 資産配分した際に、運用実績が不調の資産に対する積立金の配分が多いと全体の運用成果に影響を与える |

|---|---|

| 価格変動リスク | 特別勘定に組み入れられている株や債券などの価格が下落し、特別勘定の価格が変動する |

| 金利変動リスク | 金利水準の変動により、特別勘定の価格に影響を与える |

| 為替変動リスク | 外貨建ての特別勘定を円換算する際に、為替レートが影響を与えて資産価値が減少する |

| 信用リスク | 有価証券等の発行者の経営や財務状況の悪化により株や債券の評価が下落して、特別勘定全体の運用成果に影響を与えるリスク |

| カントリーリスク | 投資対象国における政治、経済、社会情勢の変化によって、投資先の国や地域の資産価値が減少する |

| 流動性リスク | 市場における売買量の低下により最適な時期に期待する価格で取引ができない、あるいは取引そのものが実行できない |

| デリバティブの 取引リスク |

本来はリスク回避を目的として行われるデリバティブ取引が、予想外の値動きをして特別勘定の価格に影響を与える |

資産運用が柔軟にできる

変額保険は契約中でもライフステージや経済状況に応じ、運用スタイルを変更できる柔軟性が特徴です。

若いうちは成長性重視、退職前には安全性重視へと移行……とスイッチングを使いこなすと、より効率的な運用ができます。

固定型の資産よりも自由度が高く、長期運用の強みを活かせるのが変額保険を選ぶメリットです。

費用対効果が比較的良い

多くの変額保険では、年に数回のスイッチングが無料で利用できます。

必要な場面で資産を柔軟に動かせる権利をコストをかけずに維持できるのは大きな利点。

投資信託と比べると、購入手数料や信託報酬が相対的に抑えられている傾向もあります。

複数の商品を比較・検討し、ライフプランに合った資産運用を続けましょう。

【変額保険】スイッチングのデメリット

スイッチングの手数料に注意

スイッチングには無料枠があるものの、所定の回数制限を超えると追加費用が発生します。

年に何度も切り替えていると手数料や信託報酬などの思わぬコストがかかり、運用成績が悪くなってしまうでしょう。

相場に反応して頻繁にスイッチングを繰り返すと損失が膨らみやすくなる点にも要注意。

高値で買って安値で売るような結果にならないよう、タイミングを測りましょう。

変額保険自体の元本割れリスク

変額保険には元本保証がないので、運用結果によっては元本割れ(払い込んだ保険料よりも保険金が低くなる)のリスクがあります。

スイッチングを効果的に使ったとしても、相場全体が低迷していれば資産は減ってしまうかもしれません。

安全に資産を守るためには、投資先を分散させて急な変動を避けるようにしましょう。

最低限の保障があるからと安心せず、運用している資産はこまめにチェックするのをおすすめします。

変額保険でスイッチングを活用するコツ

スイッチングのタイミング

経済ニュースや相場の流れを定期的にチェックしておくと、スイッチングの判断材料が見えてきます。

金利の変動や世界情勢の動きなどがあったら、配分の見直しを検討すべきタイミング。

大きなライフイベント(結婚・子育て・退職)も、保険や資産の見直しに適した時期と言えるでしょう。

移動先のファンドは、リスクレベルや運用方針をよく比較して選ぶのをおすすめします。

申し込み後、数営業日で変更が反映されるので、結果を確認して次の調整が必要か判断してください。

スイッチングを活用した資産形成

長期間にわたる資産形成において、定期的なスイッチングは運用の安定性を高めます。

景気の波に合わせて資産を切り替え、リターンを最大化しながらリスクを抑えられるのが強み。

一般的に20代〜30代は株式中心、40代〜50代は安定している債券へ段階的に移していくのが効果的と言われます。

家計の収支や将来の支出を見越して、資産配分のバランスをとりましょう。

変額保険と他の金融商品を使い分け

変額保険は、保障と資産運用が一体化している点が他の金融商品と大きく異なります。

死亡保障があるので万一への備えとしても有効な一方、投資信託やNISAのように流動性は高くないため、即時の売買には向きません。

スイッチングの回数や対象ファンドが限られる点も、自由度に影響を与えているでしょう。

金融商品を目的に応じて使い分けるのが、堅実な資産形成を実現させるコツです。

スイッチングは変額保険のリスクを抑える便利な手段

変額保険のスイッチングは、資産運用と保障を両立しながら、柔軟にリスクを調整できる仕組みです。

感情に流されてスイッチングを繰り返すと失敗しやすいため、目的を明確にして人生設計に合った戦略を立てましょう。

「資産形成が気になるけど、どの保険がいいか分からない」と悩んでいるなら、保険に詳しいファイナンシャルプランナーに相談するのもおすすめです。