- 保険

- 収入保障保険

収入保障保険が必要な人とは?必要性が高い人の特徴やメリットを詳しく解説

収入保障保険が必要な人は?

自分に合った生命保険が分からない…

収入保障保険への加入を検討していても、自分に必要な保険なのか分からず悩んでいる人もいますよね。

収入保障保険は、被保険者の万が一の際に毎月の生活費に相当する金額を一定期間にわたって受け取れる保険です。

この記事では、収入保障保険の特徴や収入保障保険が必要な人、必要性が低い人、年齢やライフステージ別保険の選び方を解説します。

この記事の監修者

-

有岡 直希

有岡 直希ファイナンシャルプランナー

大学卒業後、Webマーケターを経て外資系生命保険会社に転職。 個人のライフプラン・コンサルティングに携わり、顧客のニーズと社会保障制度を加味した論理的な提案に定評あり。 各生命保険商品を徹底的に分析し、価値ある商品の選別と保険の効果を高める活用法を提案します。- <保有資格>

- AFP、2級ファイナンシャルプランニング技能士

- この記事の編集者

- 最新記事

- グッドカミング編集部

- グッドカミングは、保険/資産運用/将来設計/投資など「お金」の悩みを解決するWebメディアです。ファイナンシャルプランナーが記事を監修し、情報の信頼性を担保。様々な経歴のライターが、自身の経験やお金に悩む人の体験談を基に記事を執筆しています。

- 周囲の結婚が羨ましい!羨ましいと感じた今結婚相談所で婚活をはじめよう! 2026.02.10

- 楽天モバイルは電波が悪い?楽天モバイルの電波の評判と改善策を解説 2026.02.10

- 不動産投資のサブリースとは?仕組みやメリット・デメリットと注意点を解説 2026.02.10

この記事の目次

収入保障保険とは?

収入保障保険は、契約者が死亡または高度障害を負った際に、残された家族が毎月一定額を受け取れる保険。

被保険者が働けなくなった時に家計の支出に近い形で保険金が受け取れるため、生活費や教育費を長期間カバーする目的に適しています。

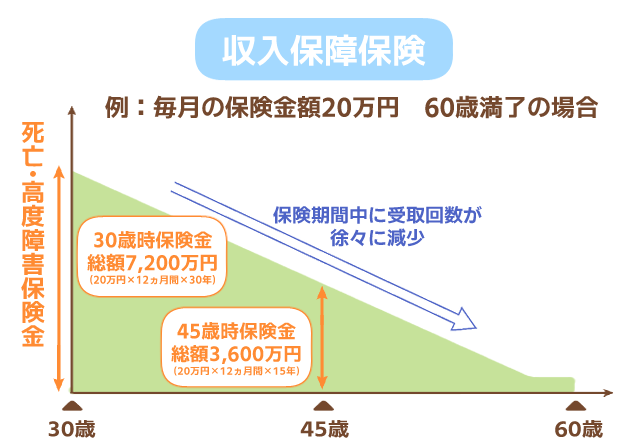

支払期間は加入時に設定されており、契約満了までの残存期間に応じて、総支払額は変動するのが特徴です。

例えば、契約満了が60歳で、55歳で万が一の事態が起きた場合、60歳までの5年間、毎月給付金が支払われます。

収入保障保険のメリット・デメリット

収入保障保険のメリット

✅ お手頃な保険料で保障が大きい

✅ 長期的な保障に向いている

収入保障保険は基本的に給与と同じように毎月保険金を分割で受け取るので、短期間で使ってしまうリスクが少ない点もメリットです。

残された家族が一括で大きなお金を管理する必要がなく、月々の生活費のように使えるため、家計の計画が立てやすくなります。

また、収入保障保険は、通常の死亡保険と比べて、保障金額が減っていく逓減(ていげん)型になっているため、保険料が割安に設定されています。

受取総額が少なくなる点について、損をするのでは?と考える人もいますが、収入保障保険は定年退職までやお子さまの独立までなど、経済的な責任がある期間に備えるのが目的です。

必要な保障期間だけを合理的にカバーでき、保険料も抑えられるため、無駄のない保険設計をしたい方に向いているでしょう。

収入保障保険のデメリット

✅ 保険金の使い方に柔軟性がない

✅ 死亡以外のリスクには対応できない

収入保障保険は、契約直後に万が一のことがあった場合には、給付期間が長くなるため、受取総額は多くなるのが特徴です。

一方で、保険期間の満了が近づいたタイミングで亡くなった場合は、給付される期間が短くなるため、受取総額も少なくなってしまいます。

収入保障保険は死亡または高度障害が給付条件となっているため、がんや心疾患などの重い病気で働けなくなっても保障対象外になる場合があります。

また、住宅ローンの一括返済、医療費の急な支出などの一括でまとまった資金が必要なタイミングには対応しづらいケースも。

収入保障保険は必要な保障期間だけに無駄のなく備えられる保険のため、長期的な保障を受けたい方は、定期保険や終身保険の併用も検討しましょう。

収入保障保険が必要な人の特徴

✅ 住宅ローンを抱えている人

✅ 貯蓄が少ない世帯

✅ 配偶者が働いていない家庭

✅ 自営業・フリーランスの人

小さな子どもがいる家庭

小さな子どもがいる家庭では、今後十数年にわたって教育費や生活費がかかるため、世帯主が亡くなった時の備えが必要になります。

収入保障保険は、被保険者の万が一の時に、残された家族に毎月の生活費が支給されるため、計画的な家計管理がしやすいです。

大学進学など、大きな支出にも備えるためには、子どもの独立までをカバーする保険期間の設定が望ましいでしょう。

住宅ローンを抱えている人

住宅ローンを返済中の人は、万が一の時に家族が住まいを失わないように備えが必要です。

団体信用生命保険(団信)ローン返済分はカバーされるケースが多いものの、生活費までは補償されません。

収入保障保険に加入しておけば、生活費として給付金を毎月受け取れるので、家計の安定につながります。

貯蓄が少ない世帯

もしものときに備える貯蓄が十分にない時に、収入が途絶えると家計が苦しくなります。

貯蓄が十分でない間は、収入保障保険によって家族の生活を安定させ、将来的には保険を見直すのも有効な方法でしょう。

貯蓄ができるようになるまでは、最低限の保障を用意しておくと安心です。

配偶者が働いていない家庭

共働きではなく、主な収入源が1人に集中している場合、その人の万が一が家計に大きな打撃を与えます。

配偶者が働いていない家庭では、突然の収入途絶により、生活の継続が困難になるケースも。

収入保障保険に加入しておくと、配偶者が働きに出るまでの期間を支える経済的な余裕が生まれるため、精神的にも安心です。

自営業・フリーランスの人

自営業やフリーランスの人は、会社員のように遺族厚生年金を受け取れないため、公的な保障が少なくなっています。

公的保障が十分でない場合、自分自身で死亡保障を用意しておかないと、万が一の時に遺族の生活費が不足する可能性が高くなります。

収入保障保険は、一定期間にわたって給付金を受け取れるため、公的制度の不足をカバーするのに有効と言えるでしょう。

収入保障保険の必要性が低い人

✅ 独身で扶養家族がいない人

✅ 十分な貯蓄や資産がある人

✅ 共働きで十分な収入がある家庭

✅ 公的保障と団信でカバーされる人

子どもがすでに独立している人

子どもが成人して就職していれば、教育費や養育費といった大きな支出は終わっています。

配偶者の生活費のみが必要な状況であれば、大きな保障は不要で、他の死亡保険や年金で補える範囲です。

子どもが独立した後は、保障内容の見直しや、保険の解約・減額を検討するタイミングかもしれません。

独身で扶養家族がいない人

収入保障保険は、死亡後に家族の生活を支えるための年金型の生命保険です。

遺された配偶者や子どもが経済的に困らないよう、契約終了年齢まで月々の生活費に相当する金額が支給されます。

扶養家族がいる人にとって非常に有効ですが、独身で扶養家族がいない場合、死亡後に生活費を支える対象者がいないため、収入保障保険に加入する必要性は基本的にありません。

万が一の際に備える医療保険などの自分の治療を支える保険に加え、将来に向けた資産形成の手段として外貨建保険や変額保険などの貯蓄型保険を検討するのも良いでしょう。

家族に対する死亡保障の優先度が比較的低いため、自分のための保障と資産形成のバランスを考えるのが大切です。

十分な貯蓄や資産がある人

家族の生活費や教育費をカバーできるだけの金融資産がすでにある人は、死亡時に毎月の給付金を受け取る必要性は低くなります。

特に、現金や株式、不動産収入などで安定した資産があり、家族が金銭的に困らない見通しであれば、収入保障保険の必要性は低いです。

共働きで十分な収入がある家庭

共働きで、配偶者の収入だけでも生活を維持できるような家庭では、世帯主が万が一の事態になっても、急激に家計が崩れるリスクは小さいです。

遺族の生活費を補う目的が弱まるため、収入保障保険が不要または最小限で済むケースが多くなります。

公的保障と団信でカバーされる人

世帯主に万が一があっても、住宅ローンに団体信用生命保険(団信)を付けている場合は、ローン残債が免除されるため、ローン返済に関する不安が軽減されます。

また、会社員であれば遺族厚生年金が支給されるため、遺族の生活費のために収入保障保険に加入する必要は薄いと言えるでしょう。

ただ、マンションでは管理費や修繕積立金、戸建てなら将来的な修繕費などの団信ではカバーされない支出や、固定資産税は住宅の種類にかかわらず継続的にかかるため注意が必要です。

自身に必要な生命保険が分からない、迷っている方は保険会社やお金のプロであるFPへの相談がおすすめ。

年齢やライフステージ別保険の選び方

【20代・30代】独身者向けの保険

20代・30代の独身者は既婚者と異なり、万が一の時に備える死後の整理資金以外の高額な死亡保険金を準備する必要が少ないと言えます。

養う家族がいない独身者は、保険料を抑えながら働けなくなるリスクに備えられる就業不能保険や医療保険がおすすめです。

保障が必要な期間だけ一定額の保険に加入して、最低限の保険料で効率的に保障を確保しましょう。

【20代・30代】既婚者向けの保険

20代や30代の既婚者は、万が一のときに残された家族が生活に困らないように備えておく必要があるでしょう。

子育て世帯でも、子どもが成長するにつれ将来的に必要になる生活費は減っていきます。

保険期間中、常に一定の保険金が受け取れる定期保険に比べて、収入保障保険は契約期間の経過に伴い保障額が徐々に減少する設計。

定期保険と比較しても、必要な保障に絞れて保険料を抑えやすいため、コストパフォーマンスを重視する方には特におすすめです。

【40代】必要性が高い生命保険

40代は子どもの成長や住宅ローンなど、ライフスタイルに変化が訪れ、過去に加入した保険が、今の生活に合わなくなっている可能性も。

必要保障額が減ってきたときは、現在の収支と将来設計を照らし合わせ、保険料の削減を視野に入れた見直しが大切です。

複数の保険に加入していると、同じような保障が重なっているケースもあるので、医療保険や特約が過剰になっていないか、契約内容を確認しましょう。

また、40代以降は老後に向けた資産形成の意識が高まるため、医療保障に加え、将来的な介護や生活費に備えた終身型保険の検討するのがおすすめです。

【50・60代】必要性が高い生命保険

50・60代以降では、定期型よりも終身型の生命保険を中心に設計すると、安心して老後を迎えやすくなります。

医療保険では、がんや生活習慣病に対応した保障内容に見直すなど、現在の健康状態と照らし合わせて必要な保障を確認しましょう。

また、終身保険は、相続税対策や葬儀費用の資金確保に適しています。

円滑な資産承継のために、遺された家族が困らないよう、受取人の指定や保障金額の調整や、税理士や保険の専門家への相談も有効です。

収入保障保険が必要な人:まとめ

収入保障保険が必要な人の特徴は以下の通り。

✅ 住宅ローンを抱えている人

✅ 貯蓄が少ない世帯

✅ 配偶者が働いていない家庭

✅ 自営業・フリーランスの人

毎月の給付金で遺族の家計を支えられる収入保障保険は、残された家族の生活を安定させる大きな支えになります。

公的制度だけでは不安な部分をカバーしたい方は、早めの加入を検討し、自分に合った保障期間や金額をしっかり設計しましょう。

自分に必要な生命保険が分からない、保険を見直したい方はファイナンシャルプランナーなどのお金のプロへの相談がおすすめです。