- 保険

- 収入保障保険

収入保障保険の保険金を受け取る時には税金がかかる?受取時の税金の種類

収入保障保険の保険金には税金がかかる?

どんな条件で税金がかかるのか知りたい

収入保障保険は、契約者に万が一のことがあったとき、遺された家族が毎月の給付金を受け取れる生命保険です。

生活費のサポートとして非常に心強い制度ですが、「受け取る際に税金がかかるのか?」と疑問を持つ人も多くいます。

この記事では、収入保障保険の受取金に関する税金のルールを、ケース別にわかりやすく解説します。

この記事の監修者

-

有岡 直希

有岡 直希ファイナンシャルプランナー

大学卒業後、Webマーケターを経て外資系生命保険会社に転職。 個人のライフプラン・コンサルティングに携わり、顧客のニーズと社会保障制度を加味した論理的な提案に定評あり。 各生命保険商品を徹底的に分析し、価値ある商品の選別と保険の効果を高める活用法を提案します。- <保有資格>

- AFP、2級ファイナンシャルプランニング技能士

- この記事の編集者

- 最新記事

- グッドカミング編集部

- グッドカミングは、保険/資産運用/将来設計/投資など「お金」の悩みを解決するWebメディアです。ファイナンシャルプランナーが記事を監修し、情報の信頼性を担保。様々な経歴のライターが、自身の経験やお金に悩む人の体験談を基に記事を執筆しています。

- 周囲の結婚が羨ましい!羨ましいと感じた今結婚相談所で婚活をはじめよう! 2026.02.10

- 楽天モバイルは電波が悪い?楽天モバイルの電波の評判と改善策を解説 2026.02.10

- 不動産投資のサブリースとは?仕組みやメリット・デメリットと注意点を解説 2026.02.10

収入保障保険の保険金には税金がかかる?

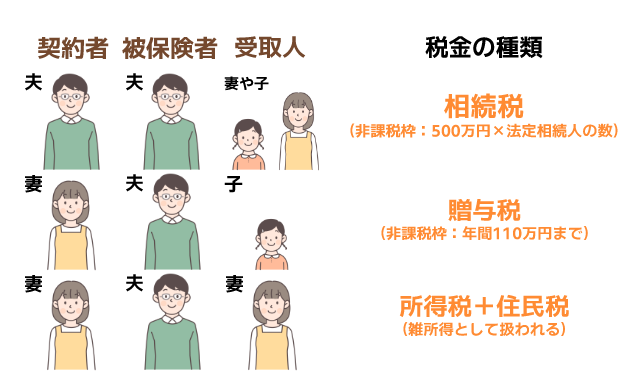

収入保障保険の保険金は、「契約者」「被保険者」「保険金受取人」の組み合わせによって、「相続税」「贈与税」「所得税+住民税」のいずれかが課税されます。

収入保障保険は遺された家族の生活費として加入する人が多く、主に収入を支えている人が「契約者」かつ「被保険者」となり、「受取人」を配偶者に設定するのが一般的。

上記の契約形態であれば、相続税の非課税枠(500万円 × 法定相続人の人数)を活用できるため、税負担を抑えた備えが可能になります。

誰が保険料を支払い、誰の生命を保障し、誰が保険金を受け取るのかを明確にしておけば、仕組みを理解しやすくなり、不要な税負担も回避しやすいです。

生命保険の税金に関する不安や疑問があれば、税理士やファイナンシャルプランナーなどの専門家へ相談しましょう。

収入保障保険とは

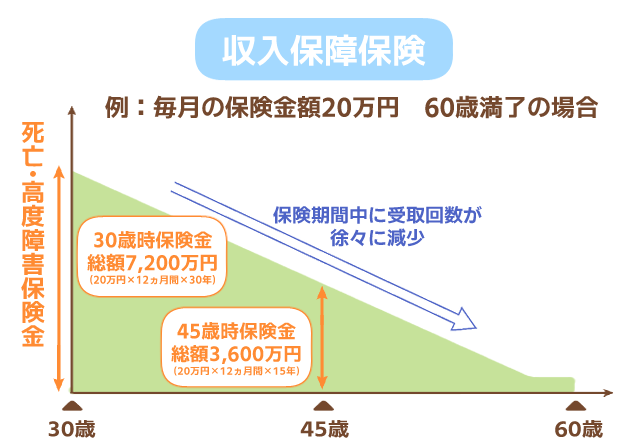

収入保障保険とは、保険の対象者が死亡または高度障害状態になった場合に、毎月一定金額を年金形式で受け取れる死亡保険の一種です。

毎月一定額を受け取れるので、家計を担っている方に万が一のことがあっても、遺された家族の生活費や教育資金などに活用できます。

支払期間は加入時に設定されており、契約満了までの残存期間に応じて、総支払額は変動するのが特徴です。

契約パターンごとの課税対象と税金の種類

契約者=被保険者、受取人が家族

契約者と被保険者が同一人物であり、保険金の受取人が配偶者や子どもなどの法定相続人の場合、保険金には相続税が課税されます。

相続税は、相続税法上の非課税枠「500万円 × 法定相続人の人数」が適用。

たとえば、法定相続人が2人いる場合、1,000万円までの保険金には、相続税がかかりません。

非課税枠を超えた金額にのみ課税される仕組みで、一定額までなら税負担を抑えやすくなるため、収入保障保険において最も一般的な契約パターンです。

| 相続税 | |

|

計算の

タイミング |

保険金を受け取る権利が発生した時 (被保険者の死亡時) |

|

支払いの

タイミング |

相続開始後10か月以内に一括納付 (※毎月受け取っても一括で課税) |

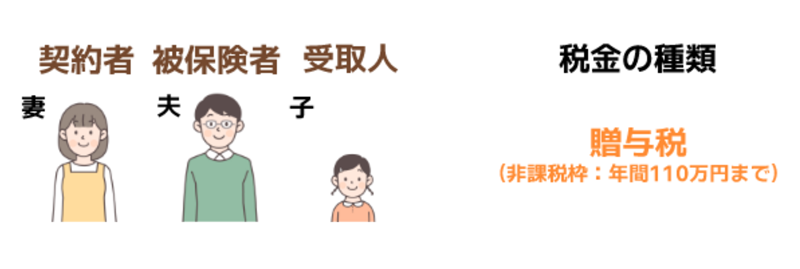

契約者・被保険者・受取人がすべて別

たとえば、契約者が妻、被保険者が夫、保険金の受取人が子どもの場合、保険金には贈与税が課税されます。

贈与税の非課税枠は年間110万円までと非常に少なく、税率も高いため、契約形態を誤ると予想外の課税につながります。

契約者・被保険者・受取人の構成によっては、税制上不利になるケースもあるため、課税の仕組みを理解しておくのが重要です。

契約内容を決める前に、税務面を含めて慎重に確認する姿勢が求められるでしょう。

| 贈与税 | |

|

計算の

タイミング |

保険金を受け取った年ごと (贈与を受けた年) |

|

支払いの

タイミング |

翌年の2月1日〜3月15日までに申告・納付 |

契約者=受取人、被保険者が別

妻が契約者および保険金の受取人で、夫が被保険者の場合、保険金は雑所得として扱われ、所得税と住民税の課税対象となります。

収入保障保険のように、保険金を年金形式で受け取る契約では、毎年の受け取り分ごとに課税されるのが特徴です。

所得控除を差し引いても課税対象となる金額が残る場合があるため、税負担の影響は軽視できません。

契約者自身が保険金の受取人になる契約形態では、特に税務上の取り扱いについて事前に確認しておきましょう。

税金に関して不安や疑問がある方は、税理士やファイナンシャルプランナーなどの専門家に相談してから保険に加入すると安心です。

| 所得税+住民税(雑所得) | |

|

計算の

タイミング |

毎年、保険金を受け取った年の合計額をもとに |

|

支払いの

タイミング |

翌年の確定申告時 (所得税2月~3月/住民税6月から分割) |

収入保障保険を契約する時の注意点

相続税の非課税枠を最大限に活用する

相続税の非課税枠「500万円 × 法定相続人の人数」は、収入保障保険などの保険金に対して非常に有利な仕組みです。

契約者と被保険者を同じ人物にし、保険金の受取人を法定相続人に設定しておけば、相続税の非課税枠を最大限活用できます。

たとえば、配偶者と子どもが1人ずついる場合、非課税枠は合計1,000万円となり、その金額までの保険金には相続税がかかりません。

保険金額を非課税枠内に収めておけば、税負担を抑えながら家族に必要な生活費を残せます。

保険を設計する段階で、相続税の仕組みを理解しておくと、無駄のない備えにつなげられるでしょう。

贈与税を避けるための注意点

収入保障保険では、契約者と受取人が異なり、さらに保険料を支払った契約者=受取人でない場合は、贈与税の対象となります。

贈与税は非課税枠が基礎控除額110万円以下とわずかで、税率も高く、家計にとっては負担になりかねません。

受け取った保険金 − 110万円(基礎控除額)

※基礎控除額110万円以下であれば、贈与税はかかりません。

契約者・被保険者・保険金受取人の関係性を明確にして、書類の記載内容を事前に確認しましょう。

また、名前の登録ミスなど、ほんの小さな記載違いが予想外の税負担につながるおそれがあります。

少しでも不明点があるときは、契約する前に税理士や保険会社の担当者へ相談しておくと安心です。

所得税課税時の申告方法に注意

収入保障保険で所得税が課される契約形態の場合、保険金は「雑所得」として扱われ、確定申告が必要です。

複数年にわたり保険金を受け取るときは、毎年の申告手続きを継続する必要があり、所得が一定額以下であれば、基礎控除や各種所得控除の適用によって課税されない年も考えられます。

ただ、年ごとに保険金の金額や他の所得状況が変動するため、毎年正確な申告内容の確認が欠かせません。

不安があれば専門家への相談しよう

税金が関係する収入保障保険の契約や保険金の受け取りには、複雑なルールが絡むため注意が必要です。

誤った情報をもとに契約してしまうと、予期しない課税や申告漏れにつながる恐れも。

不明点がある場合は、税理士やファイナンシャルプランナーなどの専門家に相談するのがおすすめです。

正確な税知識と適切な契約設計があれば、収入保障保険の効果をより安心して活用できます。

将来のリスクに備えるためにも、税制面も含めて総合的に保険を見直してみましょう。

収入保障保険の受取時にかかる税金:まとめ

収入保障保険の保険金は、「契約者」「被保険者」「保険金受取人」の組み合わせによって、「相続税」「贈与税」「所得税+住民税」のいずれかが課税されます。

収入保障保険を遺された家族の生活費にあてるなら、主に収入を支えている人が「契約者」かつ「被保険者」となり、「受取人」を配偶者に設定するのが一般的です。

上記の契約形態であれば、相続税の非課税枠(500万円 × 法定相続人の人数)を活用できるため、税負担を抑えた備えが可能になるでしょう。

ただし、契約の組み方を誤ると、贈与税や所得税が発生し、思わぬ負担につながるケースも。

安心して保障を残すためには、保険へ加入する前から税制を意識し、必要に応じて専門家に相談するのがおすすめです。