- インタビュー

「何か保険に入った方が良いと思うけど、どの保険が良いのかよく分からない」

「保険の見直しっていつするものなんだろう?」

将来のリスクを考えて保険の加入を検討する時、「約款」や「特約」「免責事項」など難しい表現が多いと感じている方も多いのではないでしょうか。

今回は関西学院大学の経営戦略研究科 経営戦略専攻 前田祐治教授に直接インタビューし、生命保険について分かりやすく教えていただきました。

グッドカミングユーザーからの質問内容に合わせて、年代・ライフスタイルに沿った保険の選び方や保険の種類ごとの目的についてもお聞きしています。

この記事の目次

経験がないと知識を得るのは難しい

保険は難しい言葉が多いですが、読めば理解できるのが当たり前なんでしょうか?

保険業界は特殊な用語が多いので、分からない方も多いと思います。

経験がなければ、知ることもできない。そこは誰でも同じです。

大学でも保険業界で長く働いた経験がある人は珍しいので、保険業界の実情についてはあまり知らない先生も多いですよ。

20年間損害保険の業界で働いていた私ですら、最新の保険商品にはついていけなくなりつつある。

もちろん基本的な話は分かるんですが、損害保険では1~2年で補償の内容が新しいものに変わっていきますからね。

こんなに変化していたらお客さんはついて来られないだろうと、働いていた頃から思っていましたよ。

前田教授は以前、どんな企業で働いていたんですか?

東京海上日動、その前はマーシュジャパン株式会社で働いていました。

マーシュジャパン株式会社というのは、世界一大きな保険のブローカー会社です。

代理店は保険会社の代理として働く立場ですが、ブローカーは基本的にお客さんの代理をします。

特に大企業は個人と違って保険の仕組みが複雑なので、たいていブローカーがお客さん(この場合は法人)につくんです。

一つの保険会社では完結できないので、複数の保険会社の保険を組み合わせてシンジケートのような仕組みを作ります。この全部を管理するのがブローカーの役割です。

そういう会社で、僕はお客さんに「リスクを下げる」方法をアドバイスし、たとえば保険料のような、リスクにかかわるコストを軽減できるような業務を担当していました。

元業界人ならではの「私たちが知らない保険の話」をひとつ教えてください!

自社で保険会社を持っている大企業について、知っていますか?

現在、世界で約7000社以上、日本に限ると100社ほどの大企業が小会社として保険会社を持っています。

「再保険」というシステムを利用して、自分のグループの保険の子会社を絡ませると、大きな保険事故が起こらない限り保険料から保険金を差し引いた金額がその子会社に蓄積されます。

リスクマネジメントを徹底して保険事故を減らすと自社が…儲かる、というよりは万が一の時に使える貯金が貯まっていく。

この「貯金箱」をどこに作るかというと…今だとミクロネシア連邦とか、税制上のメリットがある場所に作る企業があるんです。

こういうのは、実際にお客さんとして対応した経験があるからこそ知っている話だと思います。

生命保険会社が引き受けた保険(高額契約など)のリスクを分散するために、別の再保険引受会社と結ぶ保険契約。

20代の生命保険は定期保険がおすすめ

22歳男性からの質問です。

「今年の春新卒で就職したばかりの社会人で、就職のため都心で一人暮らししています。

生命保険に加入していないのですが、若い時に加入した方が安いと言われました。何か入ったほうがいいでしょうか?」

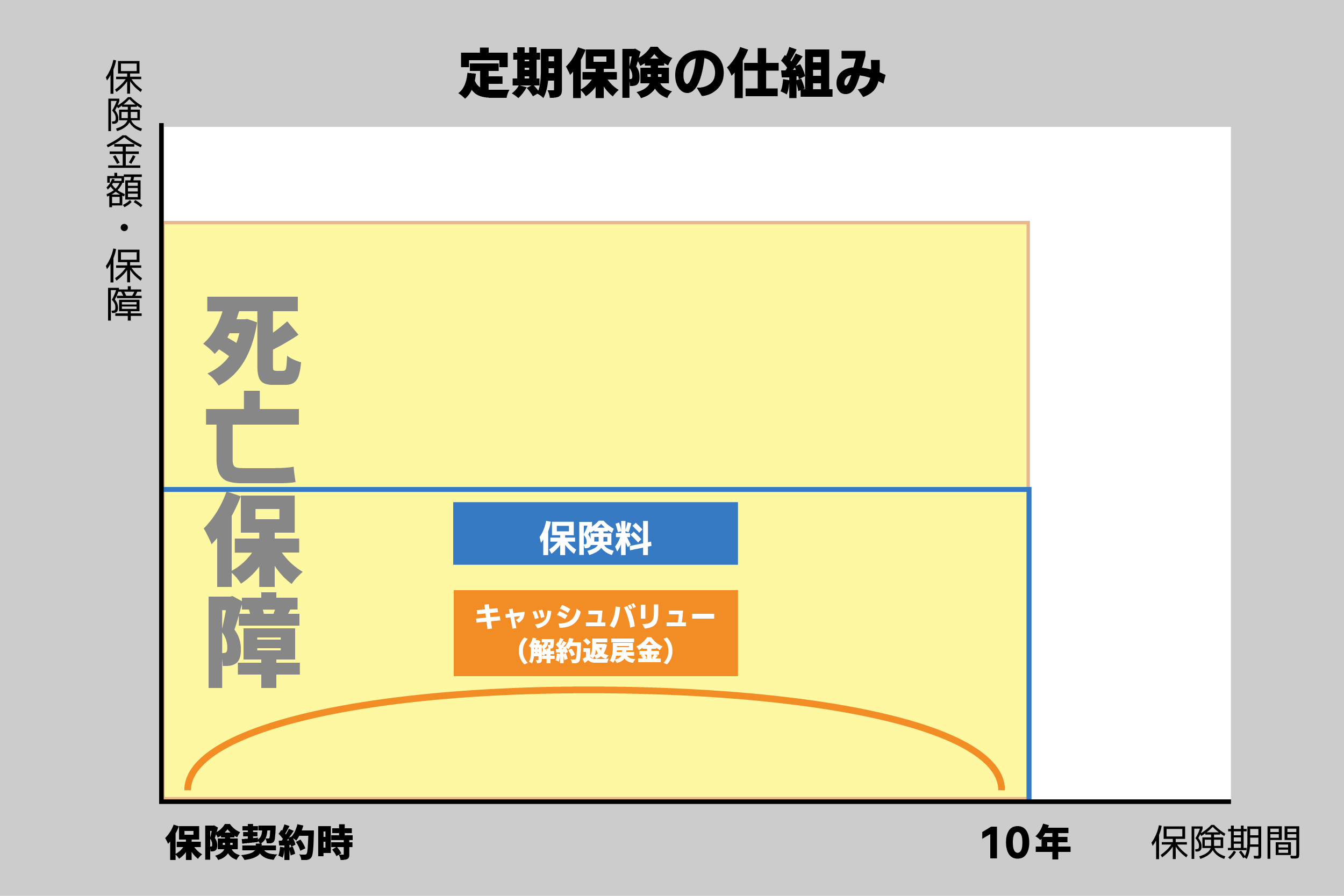

生命保険に限るなら、300万くらいの定期保険がいいと思います。

傷害保険や医療保険にも入った方がいいとは思いますが、独身の若い方は定期保険だけでも十分でしょう。

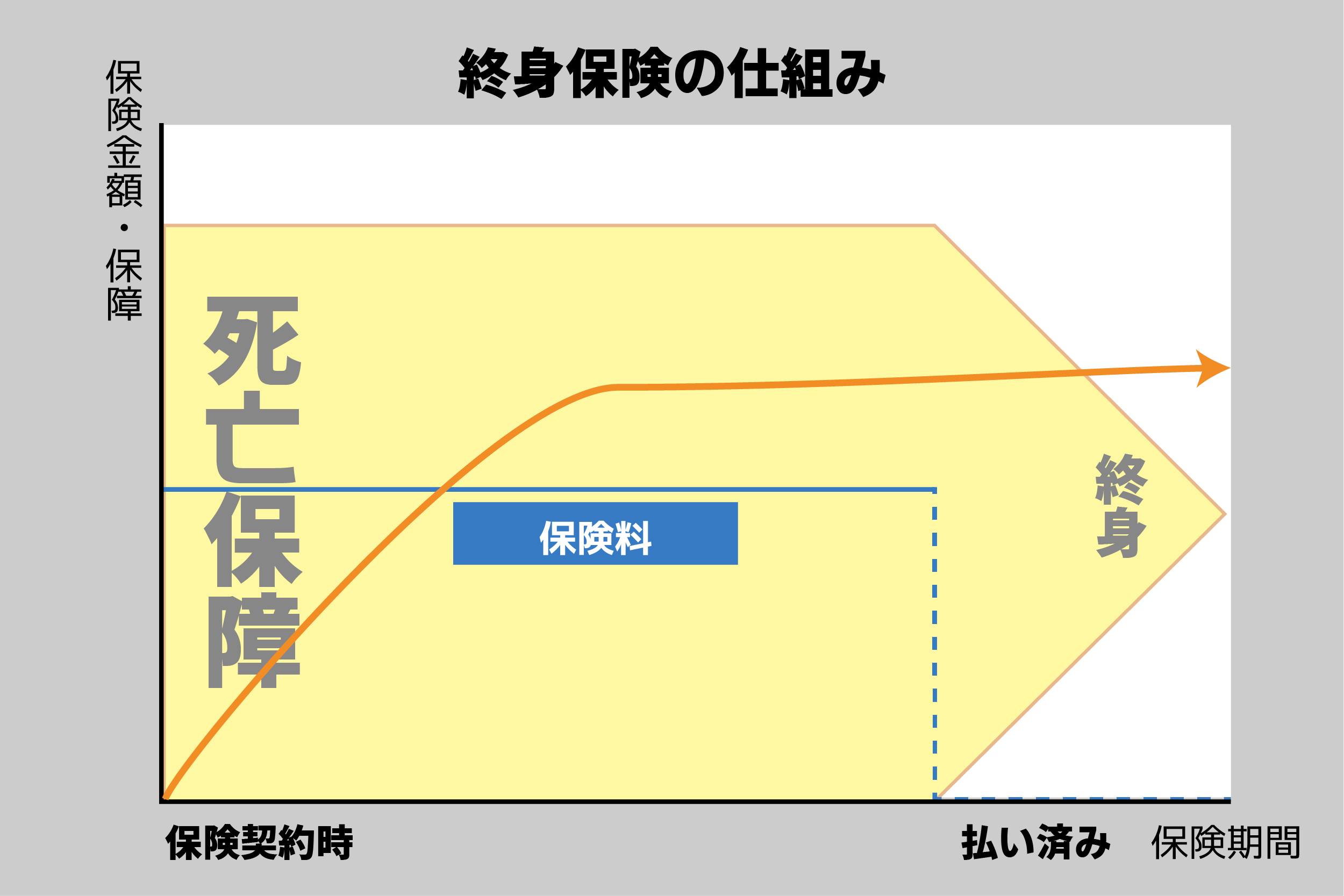

終身保険は保障自体よりも貯金のほうが主な目的になります。払い済みにしておいて、まとまったお金が必要になった時にキャッシュバリュー(解約返戻金)を得るんです。

若い時期は収入も比較的低いと思うので、保険料の安い定期保険で保障を受けられるようにしておくだけでも良いかと思います。

保険料の払込みをやめ、変更時の解約払戻金を保険料に充てることで「同一の保険期間」と「減額された保障額」を確保する制度。

✅解約返戻金とは?

保険契約を解約した時に払い戻されるお金のこと。掛け捨て型保険では解約返戻金がない場合が多い。

若い時期から終身保険に入りたい、と考えていても定期保険にした方が良いですか?

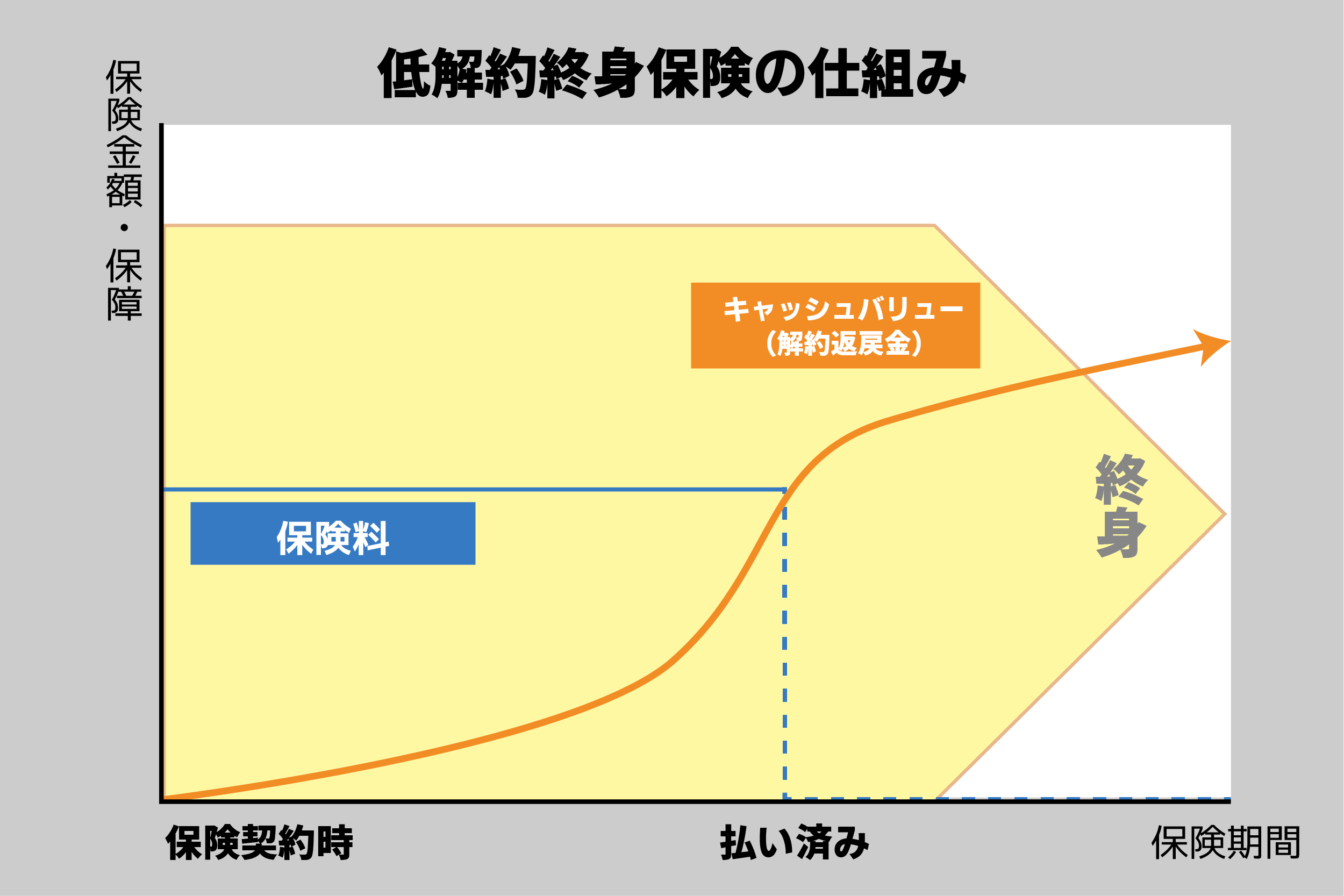

若い方なら「低解約終身保険」が選択肢に入ります。

僕は子どもを低解約終身保険(低解約返戻金型終身保険)に入れていました。

払い済みになるまで解約返戻金が少ないのが低解約終身保険の特徴ですね。

保険料払込期間中は、普通の終身保険よりキャッシュバリュー(解約返戻金)が低くなる代わりに、払い済みになった後に上がるんですよ。

上がっていったキャッシュバリュー(解約返戻金)は、年をとるにともない保険金額にどんどん近づいていきます。

若者は死亡するリスクが低いので保険料が安いですし、後で「お金が必要な時に解約して」と子どもに保険を渡すために加入しています。

今の予定利率(運用利回り)はさして高くないのですが、払い済みになった時点で100%は超えるので損にはなりません。

払い済みになった後の解約返戻金を最大化する代わりに、払い済みまではペナルティがかかる終身保険。低解約返戻金型終身保険とも呼ばれる。

出典:前田祐治 著,『企業リスクファイナンス』,関西学院大学出版会,2022年,p75

将来の貯金を考えるなら、低解約終身保険はすごく良いですね!

保険料は定期保険よりも高いですが、解約しなければプラスになります。

定期保険は決まった期間で保障が切れるから安いです。

定期保険なら月で1000円以下の保険もありますが、低解約終身保険だと同じ保障額でも1万円くらいかかるでしょう。

その代わり保険料を払い済みにした後は貯金と同じような状態になり、いつでも解約すれば返戻金が受け取れます。

低解約終身保険は、払い済みになるまでの期間お客さんが解約したときにペナルティを課した上で、長期債券で運用し、後その利回りを還元できるようにしている。

発行から満期までが10年以上の長期にわたる債券(有価証券)。

すごく良い仕組みに見えますが、なぜ流行っていないんでしょうか?

皆さん、システムを知らないだけです。

低解約終身保険(低解約返戻金型終身保険)は、僕が営業している頃には「貯金代わりに欲しい」という話で結構売れたんですよ。

銀行じゃなくて、保険会社に貯金してるイメージですね。さらに、生命保険料控除があるので節税効果まである。

加入し続けていれば損はしませんから、若い頃の生命保険はそういった使い道が一番いいのではないかと思います。

若い夫婦は収入保障保険がおすすめ

27歳女性からの質問です。

「昨年の秋に入籍しました。30歳の旦那も私も、独身の時から何も生命保険に加入していません。保険に加入するべきでしょうか?」

必要だとは思いますが、定期保険で良いのではないでしょうか。

終身保険への加入を考えるのはお子さんができてからでいいかもしれません。

27歳の方なら、ひとまず収入保障保険などはどうでしょうか。

被保険者が亡くなった後の保険期間中は毎月ずっと保険金が払われるのが「収入保障保険」です。

収入保障保険は年を取っていくにつれて保障される金額が減っていく仕組みなので、全体の保険料は安く抑えられます。

収入保障保険に一つ入るだけで問題ありませんか?

将来に備える目的なら、終身の医療保険はどうでしょうか。

保険は若くてリスクの低い時に入るほど毎月の負担は少なくなり、終身なら同じ保険料が死ぬまで続く。

月数万の保険料を払うのは大変ですが、月2000円、3000円なら払いやすいですよね。

年をとってから入るとどんどん高くなりますし、途中で切れたら保障もなくなるのでもったいない。

使う立場からしたら老後の方が必要ですから、僕が入っている医療保険は全て終身です。

27歳の方なら三大疾病に対応できる保険か、がん保険だけでも入っておくといいですよ。

がん保険は一時金が手厚く、医療保険よりも安い保険料で入れますからね。

がん保険の加入時に気を付けるポイントはありますか?

がんになった時の一時払い金はできるだけ高い方が良いです。

僕は300万円の保障をよく勧めていました。なぜかというと、入院自体は1ヶ月そこらで退院させられますが、手術が高いんです。

健康保険が適用される支払われる手術と適用外の高額医療がありまして、粒子線治療などになると全額自己負担で200万円、300万円もざらです。

入院が長引くより、一時金を貰って効果的で痛くない治療をして早く終わった方が良いじゃないですか?だから僕は一時払いを選択しています。

医療保険で疾病全般をカバーしておいて、がんだけは一時金をもらうんですよ。

現在は医療保険に先進医療特約を付加すると、重粒子線治療や粒子線治療の治療費を全額賄えます。

一時払いができるがん保険ならどれでも大丈夫でしょうか。

対応できる「がん」の種類を見逃してはいけません。

がんの種類にも色々あって、「上皮内がん」と普通の悪性のがんは違います。

悪性ではない小さい「上皮内がん」から始まり、数が増えて悪性になったらいわゆる「がん(悪性新生物)」と呼ばれます。

種類がどれであれ見つかったら広がる前に取らないといけないのですが、昔は上皮内がんをカバーしないがん保険がほとんどでした。

「上皮内がんになったのになんで保険金が出ないのか?」「いやいや、約款に「悪性新生物」でないとダメと書いていますよ」というやり取りもよくあった。

今は上皮内がんもOKの保険も増えていますが、安い保険にはそれなりに理由があって…上皮内がんをカバーしない旨が書いてあったりする。

特にネットで保険に申し込む方は、加入前にしっかり見ておいた方がいいですね。

子どもがいる家庭には収入保障保険

30歳女性からの質問です。

「昨月出産をしました。夫婦それぞれ医療保険のみ加入しています。

保険の見直しが必要でしょうか。」

新しく入るなら、収入保障保険がおすすめですね。

老後を考えると終身の医療保険に入るのも検討する時期だと思いますが、子どもの教育費も確保したいところです。

僕の場合は子どもが3人いるので、自分が死んだ時は一人あたり5万円/月の保障になるよう収入保障保険に入りました。

大学を卒業する22歳で満期になるように設定していまして、もちろん全員は年齢が違うので3つの収入保障保険を契約したわけです。

万が一の時は子どもが全員学校に行けるように、かつできるだけ保険料を下げるためにそうしました。

必要なくなった子どもの分は自動的に消えるし、全員分まとめて一つの保険で契約するより無駄がないと思っています。

同じ保険をいくつも契約するなんて考えたことありませんでした。

私は仕組みを知っているから、無駄のないに別契約しました。

この場合、収入保障保険の目的は確実に学費補填のためなので、22歳に満期を設定しておくのが分かりやすいでしょう?

生命保険代理店からも良いアイデアと言われましたし、僕はお客さんに勧める側でもありました。

自分が払える程度の保険料にするために5万円にしましたが、学費を補填できる程度の金額であれば良いと思います。

40歳~50歳には保険をしっかり見直す

48歳女性からの質問です。

「今年息子が大学を卒業し就職をしました。現在は夫婦二人で生活しています。

夫は会社員で65歳で定年予定で、夫は10年更新の定期保険1,000万円のみ加入しています。保険の見直しが必要でしょうか。」

定期保険はやめて、終身の医療保険や生命保険に入りましょう。

40歳を超えたら、医療保険と退職後の生活を考えた保険の見直しが必要だと思うんです。

10年更新の保険だと、今から10年経ったら保険料が倍近くになる場合があります。

定期保険では途中でも解約返戻金があると思うので、それを使って終身を再度契約するのが良いのではないでしょうか。

一つ覚えておいて欲しいのは、医療保険と終身保険は必ず切り離すべきです。機能ごとに分けた方がいい。

一つの保険で色々な保障を盛り込んでいると、後で分からなくなったり主契約を解約する時に特約もなくなって困ったりすることがあります。

目的・機能別に加入しておくほうが、理解しやすいです。

前田教授は目的に沿った保険をどう選んでいるんですか?

例えば、長期定期保険と定期保険特約付終身保険に入っていました。

長期定期保険は、99歳が満期の定期保険です。99歳で切れる分、終身保険より少し保険料が安い。

実際は99歳まで契約するわけではなくて、65~70歳くらいでキャッシュバリュー(解約返戻金)を設定して、良いタイミングで解約します。

このお金は退職金として一時払いで受け取ってもいいし、年金払いでも構わないです。

定期保険特約付終身保険の終身部分は250万円、葬式の準備をする分だけ用意しています。

子どもができた段階でこれをすべて「払い済み終身」にしてもらっていて、解約返戻金を葬式のための保障に充てている状態です。

もう支払いが済んでいる保険なので、保険料の心配はありません。

保険の見直しは40代・50代までに

65歳男性からの質問です。

「仕事を定年退職主婦ともに年金で生活をしており、退職金は住宅ローンの返済に全て充てました。

余剰金もなく生命保険も加入していません。どのような保険に加入すべきですか。」

難しい問題ですが、「最低限の終身保険」ではないでしょうか。

多分年金生活だと数万単位の高い保険料を払うのは厳しいと思うんです。

必要最低限、100万~200万の葬式代に使える程度の保険金にしておかないと、大変なんじゃないでしょうか。

僕が営業したお客さんは、多くの場合50歳手前で保険を見直しされてました。

年を取ると病気がちになりますが、疾患があると保険に入りにくかったり、その疾患が免責事項(保障の対象外)になったり…。

免責事項を知らないと、入った後で欲しい保障が受けられなくて困る。でも、その免責事項を外そうとすると保険料が一気に上がるんです。

疾患があっても入れる保険でもだめなんですか?

同じ保障を同じ保険料で受けられるわけではありません。

「疾病があっても入れます」と書いている保険は、リスクの高いグループを分けて料率計算しているから成り立っているんです。

「病気になった経験がある人」「健康な人」など、同程度のリスクごとにグループで分け、その人に合った料率で計算します。

だから、病気のリスクが高い人は保険料が高くなるか、保障が少なくなっている。免責事項が色々多い保険もありますね。

商品名はいろいろありますが、リスクごとに分けて保険を作っているだけなので、極論を言えば保険会社はどんな保険でも提供はできるんです。

保険料や保障内容がどうなるかはその人のリスク次第ですけどね。

グループ分けで、平等性が保たれるんですね。

この前提で考えると、リスクが低い間に保険に入るほうがいいんです。

リスクが高い人は保険料が高く、リスクが低い人は保険料が低く、と考えるなら、できるだけ低いところで入りたいじゃないですか。

保険に加入したくなるのは将来が見えてきて、病気のリスクも迫ってくる40~50代以降ですから、40代、50代で健康な方は今入っておいた方がいいですよ。

今の保険料が続くように終身で契約したら、あとは必要な保障を取捨選択するだけですから。

10年定期だと、満期になった時また決断しないといけない。年を取ると、どんどん保険料も上がっていきます。

だから契約した後に細かい変更はする前提で、終身契約で加入するほうがいいんです。

生命保険は種類ごとに目的が異なる

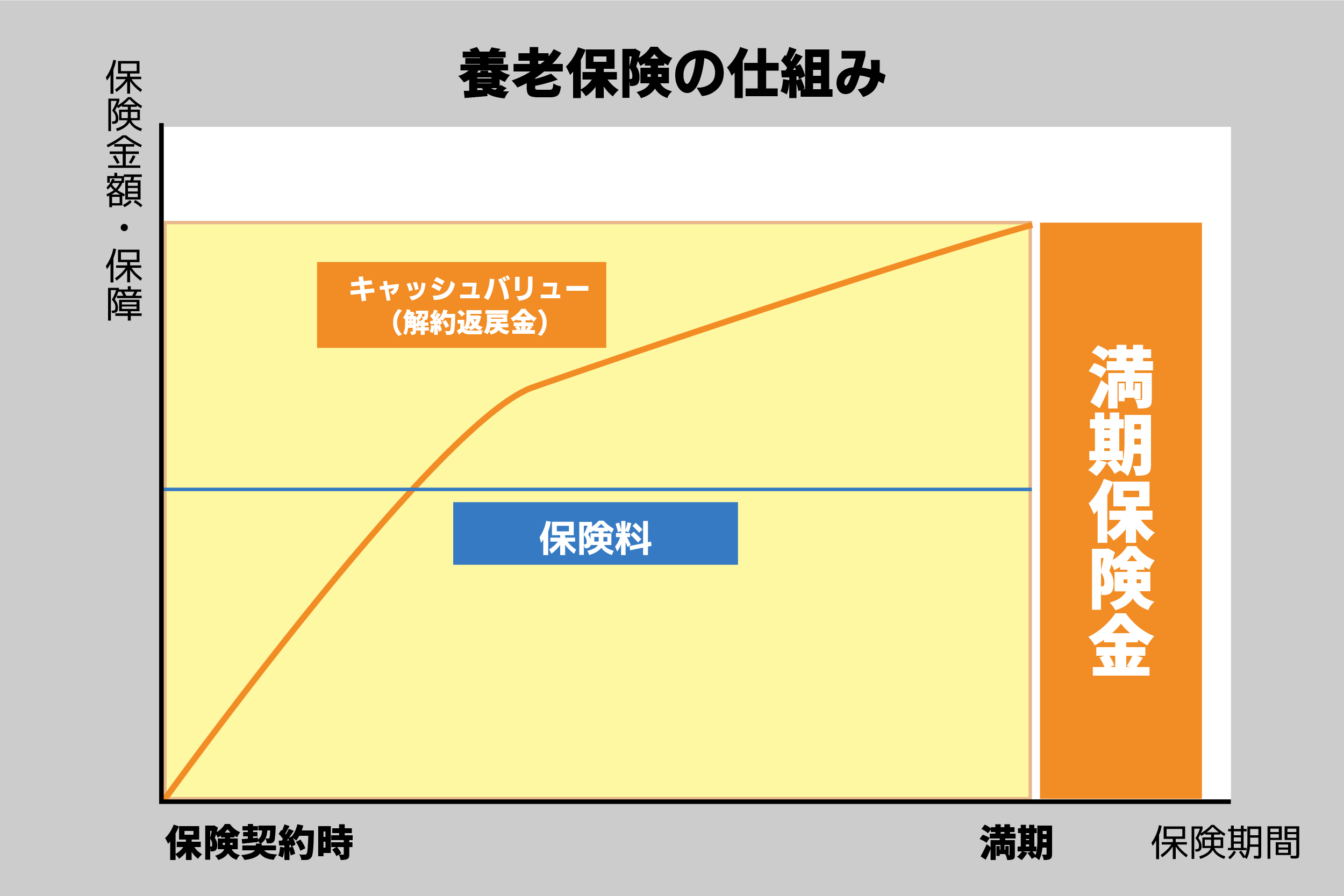

生命保険における定期保険、終身保険、養老保険の目的ってどう違うんでしょうか?

定期保険は保障、終身保険は貯蓄+保障、養老保険は貯蓄です。

定期保険は積み立て目的ではない、保障のための保険です。なるべく保険料を抑えておきたい若い世代におすすめですね。

終身保険は貯蓄目的に加えて、万が一の時に備えた保障が欲しい人向け。

養老保険は完全に貯蓄目的。終身より、さらに貯蓄が主な目的です。

ただし、養老保険は保険料が非常に高く、予定利率(運用利回り)は昔より大きく下がっているので、現在は養老保険を積極的に販売している会社自体が減っています。

最近は米国ドルが強いのでドル建ての変額保険が多くなっていますが、変額保険は投資の要素を含む保険です。

今が良くても米国ドルが将来どうなるかは分かりませんから、僕としては「保険は保険」「投資は投資」で分ける方が安全だと思います。

定期保険

保障期間が決まっていて、満期と同時に保障が終了する。生命保険の中では保険料が最も安い。

終身保険

死亡や後遺障害によって保険金が支払われるまでは一生涯保障が続く保険。契約時に決まった運用利回りで解約返戻金が増えるので、定年後の年金積立を目的として利用する人が多い。

養老保険

契約時から保障が始まって満期で終了する、かつ満期時に保険金額が支払われる。保障と貯蓄を合体させた保険。

出典:前田祐治 著,『企業リスクファイナンス』,関西学院大学出版会,2022年,p69-p74

生命保険に新しく加入するべき時期はいつでしょうか?

年齢で言うなら、30歳に入ってからだと思います。

30歳で入ってそのまま、ではなくて40歳から50歳の間で見直すのが前提です。

結婚した、子どもができたなど、家族の形態が変わる時、家族が増える時。そこが将来について考えるタイミングでしょう。

子どものことではなく将来の定年退職後に備える目的の保険でも、遅くとも50歳手前には考えた方が良いかと思います。

逆に、20代の若い頃は終身の生命保険はあまり必要なくて、心配なら定期保険を選ぶのがおすすめですね。

保険って保障の内容が年々変わっていって、新しくなっていくし、新しい保険の方が保障内容が良かったりもする。

入り直そうと思ったら一度解約して、今まで払ってきた分を積み直さなくてはいけませんから、将来どうするかが固まってから入った方がいいですね。

人生設計に関わる保険はプロに相談した方が良い

ネット完結や保険営業への相談など、保険を申し込むのにおすすめの方法はどれですか?

保障が分かりやすい保険であればネット加入もしやすいでしょう。

定期保険は保障がシンプルで分かりやすいので、ネットでの加入にも向いていると思います。

終身保険や医療保険になると特約が色々あって、詳しくないと意味が分からない言葉もあるのではないでしょうか。

ネット上の情報だけで自分の目的に合った保障の金額を正しく選べる方はそう多くない。

それに、例えば「先進医療は1000万まで」と書いていても、今の「先進医療」の定義が今後も継続するかどうかはまた別の話になります。

保障内容が多岐にわたるような保険は、基本的に相談した上で入る方がいいかと思いますね。

総括として、保険選びに失敗しないためのアドバイスを頂けますか。

目的や将来設計に合った保障を得られる保険を選んでください。

どのぐらいの保険金額が必要かは、目的によります。例えば200万なら自分の葬式代を出す程度です。

1000万だとしたら…僕なら一括受取ではなく年金型受取りにしますね。一気に1000万円必要になることはあまりないですから。

その保障を何に使うのか、どこまでカバーするのか、目的を明確化するのが大事です。

だからこそ、ファイナンシャルプランナーみたいな職業が存在します。

家族構成に変化があった時や、40代・50代で将来を見据えて考える時はプロに相談するといいのではないでしょうか。

【まとめ】目的に合った保障を得られる保険に入ろう

今回のインタビューでは、関西学院大学の前田教授にライフステージに合った保険の選び方や保険を選ぶ目的についてお伺いしました。

🟣20代・独身なら定期保険、30代以降は終身保険を検討

🟣子どもがいるなら収入保障保険

🟣保険の見直しは50歳までに

🟣定期保険は保障、終身保険は貯蓄+保障、養老保険は貯蓄が目的

保険の加入を検討する時、まず考えるべきなのは保険に入る目的です。

病気・ケガに備えるのか、死後の家族の暮らしを保障するのか、老後資金を蓄えるのか、目的によって必要な保険は異なります。

ライフステージや重視したい要素を考えて、どの保険に加入するか決定しましょう。

目的が定まれば、必要な保障内容や保険金額の目安が分かりやすくなります。

保障内容や定義が難しい保険については保険代理店やファイナンシャルプランナーに相談して、適切な保険選びを手助けしてもらうのもおすすめです。

前田祐治/関西学院大学教授

インディアナ大学ビジネススクールにてMBA(ファイナンス)取得。マーシュジャパン株式会社にてシニア・リスクコンサルタント、日本、韓国、台湾地域のプラクティスリーダーを務める。その後、東京海上日動、滋賀大学国際センター特任准教授を経て現在に至る。国際的に展開する大手企業を中心に、リスクマネジメント、リスクファイナンスのコンサルティングプロジェクトに携わり、これまでに100社を超える企業へのコンサルティング経験を有する。2007年日本リスク学会奨励賞、2008年日本地域学会田中啓一賞を受賞。

専門分野・得意分野

人文・社会 / 金融、ファイナンス

→関西学院大学 経営戦略研究科 ホームページ